Phát triển ngân hàng số cho các ngân hàng thương mại Việt Nam

1. Đặt vấn đề

CMCN 4.0 cùng với sự phát triển nhanh gọn của ngành công nghệ thông tin ( CNTT ) đã tác động ảnh hưởng đến toàn bộ những nghành của đời sống, kinh tế tài chính – xã hội, làm biến chuyển phương pháp sản xuất của những ngành kinh tế tài chính nói chung, ngành Ngân hàng nói riêng. Từ đó, thanh toán giao dịch trực tuyến, thanh toán giao dịch ảo … và đặc biệt quan trọng, NHS đã trở thành xu thế phát triển tất yếu của những ngân hàng trên quốc tế. Nước Ta ngày càng gia nhập sâu rộng vào nền kinh tế tài chính quốc tế, do vậy việc phát triển những dịch vụ ngân hàng dựa trên nền tảng CNTT, NHS cũng không nằm ngoài xu thế này. Đặc biệt, đại dịch Covid-19 cũng đã làm biến hóa đáng kể nhận thức và dần biến hóa thói quen của một bộ phận dân cư Nước Ta về thanh toán giao dịch trên nền tảng số. Nước Ta được nhìn nhận là thị trường đầy tiềm năng, thời cơ cho phát triển NHS với 96,5 triệu dân, cơ cấu tổ chức dân số trẻ ( người trưởng thành chiếm khoảng chừng 70 % ), đồng thời 72 % dân số chiếm hữu điện thoại cảm ứng mưu trí, 130 triệu thuê bao di động, 64 triệu người dùng Internet ( chiếm 67 % dân số ). Thêm vào đó, Thủ tướng nhà nước đã ban hành Quyết định số 654 / QĐ-TTg, ngày 19/5/2020 phê duyệt Kế hoạch toàn diện và tổng thể phát triển Thương mại điện tử Quốc gia tiến trình 2021 – 2025. Kế hoạch đặt ra những tiềm năng đơn cử cần đạt được vào năm 2025 : 55 % dân số tham gia shopping trực tuyến với giá trị mua hàng hoá và dịch vụ trực tuyến đạt trung bình 600 USD / người / năm ; giao dịch thanh toán không dùng tiền mặt trong thương mại điện tử đạt 50 %, trong đó thanh toán giao dịch triển khai qua những tổ chức triển khai đáp ứng dịch vụ trung gian giao dịch thanh toán chiếm 80 % … Tuy nhiên, làm thế nào để NHS thực sự phát triển và mang lại hiệu suất cao cao là một bài toán không đơn thuần, yên cầu phải có sự phối hợp của những nhà hoạch định chủ trương và chính bản thân những ngân hàng .

2. Khái niệm và lợi ích của NHS

Khái niệm NHS

Hiện nay, có hai thuật ngữ khá giống nhau khiến không ít người nhầm lẫn là Ngân hàng số (Digital Banking) và Dịch vụ ngân hàng điện tử (E – Banking).

Theo Gaurav Sarma (2017), NHS là một hình thức ngân hàng số hóa tất cả những hoạt động và dịch vụ. Nói cách khác, tất cả những gì khách hàng có thể thực hiện ở các chi nhánh ngân hàng bình thường được số hóa và tích hợp vào một ứng dụng NHS duy nhất, thông qua ứng dụng này, khách hàng không cần phải đến các chi nhánh ngân hàng mà vẫn có thể thực hiện được tất cả các giao dịch, đồng thời các hoạt động của ngân hàng như quản lý rủi ro, nguồn vốn, phát triển sản phẩm, marketing, quản lý bán hàng… cũng được số hóa. Digital Banking là loại hình ngân hàng kỹ thuật số đòi hỏi cao về công nghệ bao gồm sự đổi mới trong dịch vụ tài chính cho khách hàng bao gồm: Các chiến lược di động, kỹ thuật số, AI, thanh toán, RegTech, dữ liệu, blockchain, API, kênh phân phối và công nghệ…

Trong khi E-Banking là hệ thống dịch vụ ngân hàng điện tử (bao gồm các dịch vụ con như Internet Banking, SMS Banking, Mobile Banking) được tạo ra để bổ sung cho các dịch vụ trên nền tảng ngân hàng truyền thống, thì Digital Banking là một loại hình ngân hàng có ảnh hưởng đến toàn bộ cấu trúc hệ thống của một ngân hàng, từ cơ cấu tổ chức đến quy trình làm việc, sản phẩm dịch vụ, vấn đề pháp lý, chứng từ và phương thức giao dịch với khách hàng. Tuy hình thức hoạt động đều dựa trên Internet nhưng E-Banking là một dịch vụ phát triển thêm vào của ngân hàng, tập trung vào những tính năng chính như chuyển tiền, thanh toán và tra cứu số dư tài khoản. Còn đối với Digital Banking sẽ có tất cả chức năng của một ngân hàng đích thực như đã kể trên, mọi giao dịch đều tiến hành online và khách hàng có thể gửi yêu cầu, thắc mắc đến các ngân hàng chỉ từ những thiết bị di động.

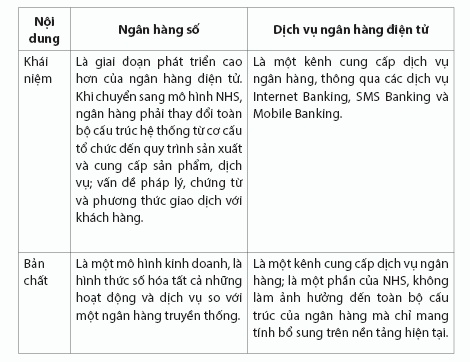

Tóm lại, nội hàm của NHS và dịch vụ ngân hàng điện tử hoàn toàn có thể phân biệt một cách tương đối như sau :

Lợi ích của NHS

So với ngân hàng truyền thống, NHS có vai trò rất quan trọng, mang lại những lợi ích lớn cho ngân hàng và khách hàng.

Đối với ngân hàng

NHS giúp ngân hàng tiết kiệm chi phí, vươn tới những phân khúc thị trường mới, nâng cao hiệu quả hoạt động, uy tín và khả năng cạnh tranh. Cụ thể:

– Giúp ngân hàng giảm chi phí vì không cần giao dịch trực tiếp với khách hàng, giảm bớt những công đoạn giống nhau phải lặp lại trong một giao dịch.

– Giúp ngân hàng tăng tốc độ giao dịch, tăng năng suất lao động. Lí do là NHS giúp giảm gánh nặng về thủ tục hành chính và vận hành; cắt giảm được công việc giấy tờ, tăng tốc độ giao dịch.

– Giúp ngân hàng tự động hóa quy trình, giảm nhân sự tại quầy giao dịch, giảm các thao tác lỗi, nâng cao mức độ an toàn trong hoạt động.

– Giúp ngân hàng cung cấp dịch vụ trọn gói. Theo đó, các NHTM có thể liên kết với công ty chứng khoán, công ty bảo hiểm và công ty tài chính khác để đưa ra các sản phẩm tiện ích đồng bộ, đáp ứng nhu cầu của khách hàng về các dịch vụ liên quan đến đầu tư, bảo hiểm và ngân hàng. Ví dụ, với Internet Banking, các NHTM có thể cung cấp cho khách hàng mọi thông tin cần thiết về ngân hàng và có thể thực hiện dễ dàng các chương trình giới thiệu sản phẩm, dịch vụ mới hoặc các chương trình khuyến mãi.

– Giúp ngân hàng mở rộng phạm vi hoạt động, tăng khả năng cạnh tranh. NHS được coi là một giải pháp của các NHTM trong việc nâng cao chất lượng dịch vụ và hiệu quả hoạt động, qua đó tăng khả năng cạnh tranh. Thêm vào đó, NHS là một cách thức hữu hiệu giúp các NHTM thực hiện chiến lược toàn cầu hóa mà không cần phải mở chi nhánh ở nước ngoài.

Đối với khách hàng

NHS đã mang lại cho khách hàng những giá trị mới, giúp tiết kiệm thời gian, chi phí, tiện lợi, có thể thực hiện mọi lúc mọi nơi, nhanh chóng và hiệu quả. Cụ thể:

– Giúp khách hàng có thể liên lạc với ngân hàng một cách nhanh chóng, thuận tiện để thực hiện một số dịch vụ ngân hàng tại bất kì thời điểm nào và ở bất kì nơi đâu. Đối với những khách hàng có ít thời gian đến giao dịch trực tiếp, doanh nghiệp nhỏ và vừa, khách hàng cá nhân có số lượng giao dịch ít thì đây là một giải pháp hữu hiệu.

– Cho phép khách hàng thực hiện và xác nhận các giao dịch với độ chính xác cao, nhanh chóng.

– Chi phí cho các giao dịch online tiết kiệm hơn nhiều so với giao dịch trực tiếp tại các chi nhánh ngân hàng do khách hàng không phải mất chi phí đi lại, không phải trả phí phục vụ cho ngân hàng.

– Khách hàng có thể truy cập và quản lý tất cả tài khoản ngân hàng chỉ trong một trang web. Các website của dịch vụ NHS cung cấp cho khách hàng thêm các dịch vụ khác như báo giá chứng khoán, thông báo lãi suất, quản lý danh mục đầu tư. Với các tiêu chuẩn đã được chuẩn hóa, khách hàng được phục vụ một cách chính xác thay vì phải tùy thuộc vào thái độ phục vụ khác nhau của nhân viên ngân hàng.

– Tăng độ an toàn trước khi giao dịch cho khách hàng. Với phương thức giao dịch truyền thống, khách hàng có thể phải mang một lượng tiền mặt nhất định đến quầy giao dịch. Nếu số tiền này lớn, việc vận chuyển trên đường có thể đối mặt với những rủi ro; thêm vào đó, quá trình kiểm đếm tiền mặt tại quầy cũng có thể phát sinh lỗi, dẫn đến những tổn thất nhất định đối với khách hàng.

Đối với toàn bộ nền kinh tế

– Giảm khối lượng tiền mặt lưu thông trong nền kinh tế. Việc tiêu dùng tiền mặt có nhiều hạn chế như chi phí in ấn, phát hành tiền ra thị trường. Việc khó xác định chính xác lượng tiền mặt lưu thông ngoài thị trường khiến các Chính phủ gặp khó khăn trong việc đưa ra các chính sách tài khóa để ổn định thị trường tài chính.

– Tạo ra sự liên thông giữa các tổ chức tài chính, nhờ đó tinh gọn, tối ưu hóa hệ thống tài chính quốc gia.

– Giúp Nhà nước có thông tin đầy đủ và cụ thể về việc nộp thuế một cách nhanh chóng và đầy đủ.

– Là cầu nối cho một quốc gia hội nhập với nền kinh tế quốc tế, đặc biệt là kết nối với các quốc gia phát triển đã tiến tới mô hình này.

Với những lợi ích đó, các NHTM Việt Nam cần nhanh chóng chuyển đổi sang mô hình NHS trong thời gian tới.

3. Thực trạng triển khai NHS tại Việt Nam

Về lý thuyết, có 3 cấp độ chuyển đổi NHS: Cấp độ 1 là chuyển đổi một phần, số hóa quy trình, kênh phân phối hoặc sản phẩm dịch vụ; cấp độ hai là xây dựng mảng kinh doanh số riêng cho ngân hàng; cấp độ ba là số hóa toàn bộ hoạt động ngân hàng. Hiện nay, đa số ngân hàng Việt Nam đang ở cấp độ một, một số ngân hàng lớn đang đồng thời thực hiện cấp độ hai.

Hiện nay, phần lớn các ngân hàng nội địa Việt Nam đều có chiến lược số hóa và định hướng phát triển NHS. Các ngân hàng đều coi chuyển đổi số có ý nghĩa quan trọng sống còn. 96% ngân hàng đã và đang xây dựng chiến lược phát triển dựa trên các công nghệ 4.0 và có 92% ngân hàng đã phát triển dich vụ ứng dụng trên Internet và Mobile. Nhiều ngân hàng đã thành lập khối hoặc trung tâm NHS, từng bước chuyển đổi mô hình hoạt động, kinh doanh sản phẩm, dịch vụ theo hướng số hóa. Hầu hết các ngân hàng đã số hóa dịch vụ thanh toán và đang thực hiện vấn đề này đối với các ngân hàng còn lại. Đã có nhiều ngân hàng xem NHS là trọng tâm phát triển, như Ngân hàng TMCP Tiên Phong (TPBank) ra mắt ứng dụng LiveBank. Trên các phương tiện truyền thông, TPBank cũng đã thể hiện rõ chiến lược phát triển NHS thông qua thông điệp của Tổng giám đốc: “Với định hướng chiến lược là trở thành NHS, ứng dụng công nghệ vào tất cả các lĩnh vực hoạt động và tất cả các nghiệp vụ trong ngân hàng, chúng tôi đã và đang đầu tư một nguồn lực đáng kể nhằm đáp ứng nhu cầu đổi mới và ứng dụng các công nghệ mới nhất vào các sản phẩm, dịch vụ để tạo ra lợi thế cạnh tranh cho ngân hàng”.

Năm 2016, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) liên kết với Công ty TNHH Lifestyle Project Management Việt Nam ra mắt NHS Timo được coi là NHS đầu tiên tại Việt Nam, đánh dấu một mốc quan trọng cho xu hướng phát triển NHS tại nước ta. Timo có đầy đủ những tính năng của một ngân hàng, với thẻ ATM và các tài khoản thanh toán, tiết kiệm… Điểm khác biệt của Timo là trải nghiệm sáng tạo: Không chi nhánh, không phòng giao dịch truyền thống, ứng dụng Internet và Mobile Banking được tối ưu hóa với thiết kế thông minh, mang đến sự tiện lợi tối đa và những tính năng độc đáo cho người dùng. Tháng 9/2018, NHS Yolo được VPBank cho ra mắt và là NHS đầu tiên hoạt động trên đám mây dịch vụ web Amazon, cho phép phát triển nhanh chóng cả về chất lượng và số lượng người dùng. Đặc biệt, Yolo cho phép người dùng mua các gói bảo hiểm trực tuyến mà không cần kiểm tra y tế, đồng thời, khách hàng mới của ngân hàng có thể đăng kí mở thẻ trả trước (thẻ ảo) chỉ bằng email và số điện thoại.

Ngân hàng TMCP Phương Đông (OCB) cũng đã cho ra mắt NHS OCB OMNI; sử dụng trang web Bankstore.vn hỗ trợ việc bán nhiều sản phẩm dịch vụ ngân hàng cá nhân một cách tiện lợi cho khách hàng.

Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) trong chiến lược phát triển của mình đã xác định chú trọng phát triển trải nghiệm của khách hàng trên các dịch vụ ngân hàng trực tuyến.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đã chính thức ra mắt Trung tâm NHS, hoạt động tại Tháp A Vincom, Hà Nội. Trung tâm này được chuyên biệt hóa việc phát triển ứng dụng công nghệ thông tin trong hoạt động ngân hàng.

Như vậy hoàn toàn có thể thấy, những NHTM Nước Ta đã và đang quyết tâm quy đổi quy mô quản lý và vận hành và số hóa ngân hàng qua hàng loạt dự án Bất Động Sản trọng điểm, phát triển mẫu sản phẩm của ngân hàng theo hướng tăng cường dịch vụ số hóa và tự động hóa, nhằm mục đích nhanh gọn tiếp cận và lôi cuốn người mua thuộc phân khúc công nghệ tiên tiến. Việc ứng dụng CMCN 4.0 vào mọi nghành nghề dịch vụ của nền kinh tế tài chính nói chung và đặc biệt quan trọng so với nghành NHS nói riêng là một xu thế tất yếu, không hề đảo ngược trong toàn cảnh toàn

cầu hóa .

4. Những rào cản và nguyên nhân

Mặc dù NHS đã được triển khai ở rất nhiều NHTM Việt Nam nhưng kết quả còn hạn chế, mức độ còn đơn giản, mới chỉ dừng lại ở việc cung cấp các dịch vụ số. Một số sản phẩm là cốt lõi của ngân hàng nhưng vẫn đang trong quá trình số hóa, chưa cung cấp được dịch vụ tới khách hàng, ví dụ như sản phẩm vay tín chấp cá nhân…

Những rào cản và nguyên nhân chủ yếu làm hạn chế việc triển khai NHS một cách đầy đủ ở các NHTM Việt Nam bao gồm:

Thứ nhất, về nguồn nhân lực chất lượng cao.

Để triển khai được chiến lược NHS đòi hỏi các NHTM phải có sự đầu tư về CNTT và chuẩn bị về nguồn nhân lực có đủ năng lực vận hành, phát triển các dịch vụ số hóa trên các nền tảng công nghệ mới. Tuy nhiên, nguồn nhân lực CNTT của nội bộ các NHTM Việt Nam hiện nay chưa đáp ứng được những yêu cầu của NHS. Việc thiếu hụt nhân lực CNTT cả về số lượng và chất lượng trong nội bộ các NHTM ảnh hưởng đến việc triển khai các dự án nâng cấp hệ thống NHS.

Ngoài ra, một số cán bộ ngân hàng còn thiếu am hiểu về NHS làm ảnh hưởng đến khả năng quảng bá dịch vụ và tư vấn với khách hàng. Việc triển khai số hóa đòi hỏi phải liên tục thay đổi quy trình vận hành đặt ra yêu cầu nhân viên phải cởi mở, sẵn sàng với những thay đổi về cách làm việc trong môi trường số hóa.

Bên cạnh đó, NHS cũng yêu cầu phía khách hàng phải hiểu biết và có kĩ năng thao tác nhất định. Tuy nhiên, không phải khách hàng nào của các NHTM cũng có trình độ về CNTT có thể thực hiện được những thao tác cần thiết của các dịch vụ mà NHS triển khai.

Thứ hai, về mặt công nghệ.

Nhiều NHTM có hệ thống ngân hàng lõi (Core Banking) truyền thống với cấu trúc thiếu linh hoạt, hoạt động nguyên khối dẫn đến việc thay đổi hệ thống rất phức tạp, tốn kém cả về thời gian và tiền bạc. Đây là một rào cản rất lớn trong việc thay đổi các quy trình hoạt động của NHTM.

Thứ ba, ngân sách cho việc phát triển các dịch vụ số hóa.

Để có thể số hóa toàn bộ hoạt động của ngân hàng thì chi phí bỏ ra là rất lớn. Các chi phí bao gồm chi phí đầu tư các dự án CNTT, đào tạo về mô hình quản lý mới, hỗ trợ về công nghệ, ứng dụng những quy trình mới và việc huấn luyện đội ngũ nhân viên. Để triển khai NHS, cần thiết phải đầu tư nghiên cứu và phát triển AI, trong khi đó nguồn vốn này là khá cao, đặc biệt đối với các ngân hàng quy mô nhỏ, vì vậy việc nghiên cứu và ứng dụng AI mới chỉ được triển khai tại các ngân hàng/tổ chức tài chính lớn trên thế giới. Chuyển đổi Core Banking tốn kém nhiều chi phí, mất nhiều thời gian hoàn vốn. Điển hình như Ngân hàng CBA của Úc ước tính chi phí thay thế hệ thống IT lõi là 450 triệu USD/4 năm, sau đã đội vốn lên gấp đôi thành 1 tỷ USD/5 năm, Ngân hàng NAB của Úc đã thay thế hệ thống Core Banking cũ tốn tới 15 năm và chi phí gấp nhiều lần mức ước tính ban đầu.

Thứ tư, môi trường pháp lý.

Một số dịch vụ của các NHTM chưa thể triển khai 100% số hóa được một phần vì vấn đề xác thực người dùng, nhận diện khách hàng. Đối với mô hình phòng giao dịch truyền thống, việc xác minh được người đến giao dịch và giấy tờ họ mang đến như chứng minh thư, ảnh, chữ kí của khách hàng đã khó khăn. Nếu chuyển sang mô hình NHS có nghĩa là chuyển sang hệ thống nhận diện trên máy thì việc này còn khó khăn hơn.

Để thực hiện xác thực người dùng thì không phải chỉ có vấn đề về công nghệ mà còn liên quan đến pháp luật để khi xảy ra tranh chấp thì ngân hàng có cơ sở để giải quyết đúng sai thuộc về ai. Hiện nay, việc nhận diện khách hàng giao dịch qua NHS thông qua chữ kí điện tử, chữ kí số và sinh trắc học có hạn chế nhất định, do đó, có thể xảy ra rủi ro mà phía ngân hàng phải gánh chịu.

Về mặt pháp lý, hiện mới chỉ có một số văn bản quy phạm pháp luật như Luật Giao dịch điện tử năm 2015, Luật Công nghệ thông tin và Luật An toàn thông tin năm 2017. Một số nghị định cũng đã được ban hành nhưng vẫn chỉ tập trung cho giao dịch trực tuyến trên nền tảng Mobile Banking và Internet Banking. Trong khi NHS yêu cầu tất cả các sản phẩm dịch vụ ngân hàng đều thông qua công nghệ số, từ mở tài khoản, nộp tiền, rút tiền, cho vay… đều được thực hiện số hóa. Như vậy, hành lang pháp lý chưa đầy đủ, bao quát hết các hoạt động đã dẫn đến việc triển khai NHS còn gặp nhiều khó khăn.

Ngoài những rào cản trên, thói quen của người mua cũng tác động ảnh hưởng lớn đến việc tiến hành NHS. Đại bộ phận dân cư Nước Ta vẫn quen với những dịch vụ thanh toán giao dịch truyền thống lịch sử tại những Trụ sở, điểm thanh toán giao dịch của ngân hàng, việc biến hóa nhận thức, thói quen tiêu dùng là cả chặng đường dài. Bên cạnh đó, mức độ bảo đảm an toàn bảo mật thông tin thông tin của NHS cũng là một yếu tố cần xem xét. Một số vụ thất thoát tiền trong thông tin tài khoản gần đây và thực trạng số vụ những tổ chức triển khai kinh tế tài chính bị hacker tiến công đã làm tăng thêm sự lo lắng từ phía người mua về mức độ bảo đảm an toàn và an toàn và đáng tin cậy khi thanh toán giao dịch trên Internet .

5. Giải pháp và kiến nghị

Tiềm năng để chuyển đổi số trong lĩnh vực ngân hàng ở Việt Nam là rất lớn. Để có thể biến tiềm năng thành hiện thực, các NHTM có thể xem xét các giải pháp sau đây:

Một là, hợp tác với các đối tác.

Hợp tác với các đối tác, đặc biệt là các công ty Fintech tiềm năng để các NHTM có thể hòa mình vào sân chơi của hệ sinh thái hoạt động NHS.

Hiện nay các ngân hàng có khuynh hướng chuyển từ phương thức cạnh tranh sang hợp tác với vai trò là đối tác của các công ty Fintech. Mối quan hệ đối tác được tiến hành theo phương thức win – win, trong đó các ngân hàng ứng dụng, cập nhật ngay các công nghệ hiện đại, không cần bỏ ra quá nhiều chi phí cho cơ sở hạ tầng công nghệ ban đầu và có thể đáp ứng yêu cầu cao hơn của khách hàng cả về chất lượng, giá và độ tin cậy. Các công ty Fintech khai thác được mạng lưới khách hàng, dữ liệu và nguồn vốn của ngân hàng. Các nghiên cứu khảo sát của nhiều tổ chức quốc tế cho thấy, sự hợp tác giữa khu vực ngân hàng và các Fintech là rất quan trọng, là cách duy nhất để các công ty truyền thống có thể áp dụng các giải pháp công nghệ trong việc cung cấp các sản phẩm, dịch vụ đáp ứng nhu cầu thị trường.

Theo báo cáo khảo sát về hoạt động Fintech của các công ty tài chính trên toàn cầu năm 2017 của Công ty kiểm toán thuế và tư vấn KPMG (Mỹ), khi phỏng vấn về chiến lược phát triển Fintech của khu vực ngân hàng, có thể nhận thấy rõ xu hướng hợp tác ngày càng trở nên quan trọng khi 81% số lượng ngân hàng được phỏng vấn thiên về mô hình hợp tác, trong khi đó các hình thức phát triển khác đều có chiều hướng giảm.

Ngoài ra, theo báo cáo giải trình Fintech toàn thế giới 2017 của Tập đoàn Công nghệ thông tin Capgemini ( Pháp ), việc những ngân hàng coi những công ty Fintech như là những đối tác hợp tác thay vì là đối thủ cạnh tranh cạnh tranh đối đầu đã trở thành một khuynh hướng rõ ràng. Cụ thể, hầu hết những nhà quản trị ngân hàng ( chiếm 77 % số người được hỏi ) coi Fintech là một đối tác hợp tác trong tương lai .

Hai là, tận dụng triệt để CMCN 4.0.

CMCN 4.0 đưa tới những cơ hội chuyển mình quan trọng cho các doanh nghiệp, trong đó có hệ thống ngân hàng. Để có thể tận dụng cơ hội từ cuộc cách mạng này, các NHTM cần:

– Đẩy mạnh số hóa các dịch vụ như bảo mật sinh trắc học cho hoạt động thanh toán hay gửi tiết kiệm; tích hợp công nghệ mới vào hoạt động thanh toán như sử dụng công nghệ giao tiếp tầm ngắn NFC trên điện thoại thay thế cho thẻ ngân hàng. Cách làm này đã được nhiều ngân hàng lớn trên thế giới sử dụng như National Australia Bank, Commonwealth Bank of Australia, Westpac Banking Corp, ICICI Bank, Lloyds Bank. Ngoài ra, ngân hàng có thể sử dụng công nghệ thẻ thanh toán không tiếp xúc giúp giảm thời gian giao dịch như cách mà Barclays, Lloyds Bank, Halifax, HSBC đã thực hiện.

– Sử dụng dữ liệu lớn (big data) để lưu trữ dữ liệu về khách hàng, phân tích hành vi khách hàng để tạo ra sự khác biệt với đối thủ, phân tích rủi ro và tối đa hóa hoạt động. Hiện nay, có nhiều ngân hàng đã áp dụng dữ liệu lớn trong hoạt động phân tích của mình như Barclays, HSBC, Deutsche Bank, Bank of American, OCBC, MayBank.

– Sử dụng Internet kết nối vạn vật (IoT) vào phương thức thanh toán để triển khai chức năng thanh toán thông qua một loạt các thiết bị thông minh để bất kì thiết bị nào có kết nối Internet cũng sẽ có thể kích hoạt các hoạt động thương mại điện tử.

Tuy nhiên, việc thực hiện mô hình thanh toán này đòi hỏi ngân hàng phải có đủ công nghệ hỗ trợ hiện đại để có thể thực hiện được lệnh thanh toán từ bất kì thiết bị nào, từ bất kì địa điểm nào một cách nhanh chóng cho dù thanh toán đó có giá trị thấp. Bên cạnh đó, cần hiểu rõ rằng, khai thác IoT trong dịch vụ tài chính ngân hàng không chỉ đơn thuần là sử dụng các thiết bị kết nối Internet cung cấp các sản phẩm dịch vụ mà còn là một cách thức để thu thập dữ liệu lớn với khối lượng dữ liệu khổng lồ thu về được khi khách hàng sử dụng một loạt các thiết bị kết nối Internet với nhau.

– Sử dụng trí mưu trí tự tạo AI : Theo báo cáo giải trình tầm nhìn công nghệ tiên tiến ngân hàng 2017 của Công ty tư vấn Accenture, trong vòng 5 năm tới, AI sẽ trở thành phương pháp chính mà những ngân hàng tương tác với người mua. Với sự phát triển nhanh gọn của AI thời hạn vừa mới qua, tương lai những ngân hàng với ứng dụng nhận diện giọng nói sử dụng AI cùng với những phát minh sáng tạo của những công ty Fintech sẽ giúp đổi khác bộ mặt của ngành Ngân hàng thời hạn tới .

Ba là, tăng cường giải pháp nâng cao chất lượng quản lý rủi ro CNTT và an ninh bảo mật.

Các ngân hàng cần lưu ý việc tăng cường đầu tư, triển khai các giải pháp nâng cao chất lượng quản lý rủi ro CNTT và tăng cường an ninh bảo mật các dịch trực tuyến và thanh toán thẻ. Lý do là, cùng với sự phát triển của NHS, nguy cơ mất an toàn thông tin trên mạng cũng gia tăng, các phương pháp tấn công, lây nhiễm mã độc ngày càng đa dạng và tinh vi. Những điều này khiến hệ thống CNTT và cơ sở dữ liệu của khách hàng đối mặt với rủi ro, gây ra những thiệt hại lớn về uy tín và tài chính đối với các ngân hàng.

Bốn là, về phía cơ quan nhà nước, cần sửa đổi, bổ sung hành lang pháp lý trên nền tảng công nghệ số và thông lệ quốc tế.

Các cơ quan quản lý Nhà nước cần có cơ chế hỗ trợ đặc thù cho các dự án số hóa, từ giai đoạn nghiên cứu đến quá trình thử nghiệm, triển khai. Khung chính sách về thuế cũng cần được nghiên cứu và chỉnh sửa theo hướng hạn chế lưu thông tiền mặt và hồ sơ, tờ khai in giấy, khuyến khích giao dịch điện tử và chứng từ điện tử. Đặc biệt, khung pháp lý cho việc xác thực người dùng cần được ban hành, bởi sử dụng NHS sẽ hạn chế trong việc tiếp xúc trực tiếp giữa khách hàng và nhân viên ngân hàng. Để xác thực người dùng, cần nền tảng công nghệ đặc thù như hệ thống xác thực sinh trắc học, chứng minh thư điện tử, chữ kí số và các vấn đề pháp lý có liên quan khác.

Hành lang pháp lý cho những yếu tố mới như bảo vệ người tiêu dùng trong nghành kinh tế tài chính, bảo vệ tính riêng tư tài liệu người dùng, chuẩn liên kết mở, san sẻ tài liệu, nhận ra người mua điện tử … cũng cần phát hành để tạo tâm ý yên tâm sử dụng cho người mua .

Tài liệu tham khảo:

– American Banker ( 2018 ), Digital banking, https://www.americanbanker.com/conference/digitalbanking-2018 .

– Gaurav Sarma ( 2017 ), What is digital banking, https://www.ventureskies.com/blog/digital-banking .

– Lê Minh Hạnh ( 2013 ), Đa dạng hóa những mẫu sản phẩm dịch vụ ngân hàng tại Trụ sở Ngân hàng Nông nghiệp và Phát triển nông thôn tỉnh Nghệ An, Luận văn thạc sĩ, Học viện Ngân hàng .

– Phan Thị Hạnh ( 2010 ), Hiện đại hóa hoạt động giải trí của những Ngân hàng thương mại Nước Ta, Luận văn thạc sĩ, Trường Đại học Kinh tế quốc dân .

– KPMG, năm ngoái, Báo cáo Mobile Banking, Thành Phố Hà Nội .

– Man Thị Quỳnh Na ( 2013 ), Phát triển dịch vụ ngân hàng điện tử tại Ngân hàng Đầu tư và Phát triển Nước Ta Trụ sở Phú Tài, Luận văn thạc sĩ, Trường Đại học Thành Phố Đà Nẵng .

– Thủ tướng nhà nước ( 2020 ), Quyết định số 645 / QĐ-TTg ” Phê duyệt kế hoạch tổng thể và toàn diện phát triển Thương mại điện tử Quốc gia tiến trình 2021 – 2025 “, ngày

15/5/2020 .

– Cao Thị Mỹ Phú ( 2013 ), Phát triển dịch vụ ngân hàng điện tử tại Ngân hàng thương mại CP Công thương Nước Ta Trụ sở KCN Phú Tài, Luận văn thạc sĩ, Trường Đại học TP. Đà Nẵng .

– Website :

+ https://napas.com.vn/tin-tuc/tin-thi-truong/ngan-hang-so-va-thanh-toan-dien-tu—goi-mo-tu-khung-hoang-covid–19-2-690.html;

Xem thêm: Hà Nội: Mở lại nhà hàng, dịch vụ ăn uống tại chỗ từ 6 giờ ngày 14/10 | Y tế | Vietnam+ (VietnamPlus)

+ https://taichinhdoanhnghiep.net.vn/phat-trien-ngan-hang-so–kinh-nghiem-quoc-te-va-giai-phap-cho-cac-ngan-hang-thuong-mai-viet-nam-d9805.html ;

+ http://tapchitaichinh.vn/ngan-hang/phat-trien-ngan-hang-so-thoi-ky-cach-mang-cong-nghiep-lan-thu-4-315716.html ;

+ http://egov.chinhphu.vn/thuc-day-chuyen-doi-so-trong-linh-vuc-ngan-hang-a-NewsDetails-37788-14-186.html.

TS. Nguyễn Thế Anh

Tạp chí Ngân hàng số 17/2020

Source: https://laodongdongnai.vn

Category: Người Dịch Vụ

.PNG)