Vingroup giải thể chuỗi siêu thị VinPro: Cái kết được báo trước từ giai đoạn ‘tắm máu’ khốc liệt của thị trường bán lẻ điện máy?

Ngày 18/12/2019, Tập đoàn Vingroup chính thức công bố rút lui khỏi mảng bán lẻ trực tiếp để tập trung nguồn lực cho Công Nghiệp – Công nghệ. Theo đó, trang thương mại điện tử Adayroi sẽ sáp nhập vào VinID; toàn bộ hệ thống siêu thị điện máy VinPro sẽ giải thể. Thời hạn hoàn tất là hết tháng 12/2019.

Thông tin từ Vingroup cho biết sau gần 5 năm ra mắt, hệ thống siêu thị điện máy VinPro sẽ giải thể do việc thay đổi chiến lược phát triển, lĩnh vực bán lẻ không còn là ưu tiên cốt lõi của Tập đoàn này. Tuy nhiên thực tế bán lẻ điện máy từ vài năm nay được ví là đại dương đỏ, sự cạnh tranh đã vô cùng khốc liệt.

Năm 2018, thị trường bán lẻ điện máy chứng kiến thương vụ sáp nhập lớn nhất từ việc Thế giới di động mua lại Trần Anh. Trước đó vài năm, thị trường chứng kiến hàng loạt các sự kiện lớn nhỏ diễn ra liên quan đến việc chấm dứt hoạt động của tên tuổi lớn trong ngành điện máy: từ thương vụ Vingroup mua lại Viễn thông A, Central Group (Thái Lan) thâu tóm Nguyễn Kim, các chuỗi Topcare, Việt Long, WonderBuy, Best Carings, HomeOne lần lượt đóng cửa.

Cựu lãnh đạo Trần Anh – ông Trần Xuân Kiên khi chia sẻ lại lý do bán lại chuỗi siêu thị điện máy này sau 16 năm xây dựng thừa nhận: “Lý do chính là tôi nhìn thấy thị trường này không còn nhiều tương lai. Tôi đi một số nước, ở các thị trường phát triển và những nước quanh khu vực, thông tin mà mình nhận thấy và nhìn thấy, thì mức độ tiêu thụ đồ điện máy ở một số nước bắt đầu đi vào ngưỡng bão hòa.“

Trong báo cáo phân tích năm 2018, CTCP Chứng khoán KIS từng đưa ra những nhận định không mấy khả quan về thị trường bán lẻ điện máy trong tương lai. Theo đó có 3 yếu tố khiến độ cạnh tranh ngày càng khốc liệt.

Tỷ lệ thâm nhập của mặt hàng điện tử sắp đạt ngưỡng tối đa

Được đánh giá là một trong những nền kinh tế và xã hội có tốc độ “số hóa” nhanh nhất thế giới, chỉ trong vòng vỏn vẹn 5 năm, lượng người Việt Nam tiếp cận với smartphones ở các đô thị lớn đã tăng gần gấp đôi theo thống kê của Nielsen. Cụ thể, ở các thành phố trọng điểm như TPHCM, Hà Nội, Đà Nẵng, Cần Thơ, Hải Phòng,… lượng người sử dụng đã chiếm tới 84% dân số, trong khi ở các đô thị loại 2 thì lượng người sử dụng smartphone đã đạt 71%.

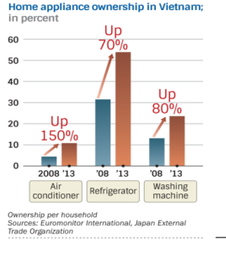

Theo thống kê của Euromonitor, trên 70% hộ gia đình Việt Nam đã sở hữu những mặt hàng cơ bản như tủ lạnh, máy giặt, tivi, máy tính cá nhân, nồi cơm điện, và khoảng 30% số hộ sở hữu các mặt hàng cao cấp hơn như điều hòa, lò vi sóng, máy hút bụi, … Mặc cho dư địa tăng trưởng vẫn còn, song việc các chuỗi lớn phủ toàn bộ tổng số gần 700 đơn vị hành chính cấp huyện trở lên khiến việc cạnh tranh gay gắt hơn bao giờ hết.

Nguồn: CTCP Chứng khoán KIS

Cạnh tranh từ kênh thương mại điện tử

Theo thông kê của Statista về lĩnh vực thương mại điện tử (TMĐT), mới chỉ có 6% người tiêu dùng Việt Nam sử dụng điện thoại thông minh/máy tính để tìm kiếm mua hàng online. Tổng giá trị mua hàng online của Việt Nam năm 2017 xấp xỉ 3 tỷ USD, mới chỉ chiếm 2,3% trên tổng số 129 tỷ USD doanh thu bán lẻ hàng hóa tiêu dùng toàn quốc (số liệu của Tổng cục thống kê). Trong đó, mặt hàng điện tử/thiết bị cầm tay đạt 841 triệu USD, tăng trưởng 16% so với cùng kỳ và sẽ sớm vượt mốc 1 tỷ USD. Tổ chức này cũng dự phóng giá trị ngành E-commerce của Việt Nam sẽ tăng trưởng trên 30% CAGR trong 5 năm tới, và sớm chiếm tỷ trọng chủ đạo trong các kênh bán hàng tương tự như các nước phát triển.

Tới năm 2018, số liệu khác từ Báo cáo e-Conomy SEA 2018 của Google và Temasek đánh giá quy mô thị trường thương mại điện tử Việt Nam là 9 tỷ USD. Báo cáo cũng dự báo tốc độ tăng trưởng trung bình năm (Compound Average Growth Rate – CAGR) của giai đoạn 2015 – 2018 là 25% và thị trường đạt 33 tỷ USD vào năm 2025. Nếu kịch bản này xảy ra, quy mô thị trường thương mại điện tử Việt Nam năm 2025 đứng thứ ba ở Đông Nam Á, sau Indonesia (100 tỷ USD) và Thái Lan (43 tỷ USD).

Nếu như trước đây các nền tảng thương mại điện tử như Lazada, Shopee, Tiki tập trung chủ yếu các mặt hàng tiêu dùng hay gia dụng giá trị thấp thì hiện tại việc mua các mặt hàng điện máy từ các kênh này dần trở nên phổ biến vời người tiêu dùng. KIS đánh giá điều này tạo ra sức ép cạnh tranh khá đáng kể cho ngành bán lẻ điện máy truyền thống trong vài năm tới. Công ty Chứng khoán Rồng Việt cũng đã lưu ý trong một báo cáo mới đây, khẳng định sự phát triển của thương mại điện tử là một “quả bom hẹn giờ” với các doanh nghiệp bán lẻ.

Một ví dụ điển hình tại Mỹ là Best Buy Co., Inc. Từ khi Amazon tham gia ngành bán lẻ điện tử online, và sự bùng nổ của E-commerce tại Mỹ từ 2006-2010, biên lợi nhuận hoạt động, doanh thu và lợi nhuận ròng của Best Buy bị chững lại, thậm chí sụt giảm. Dù Best Buy đã đẩy mạnh hơn việc bán lẻ đa kênh và website online của mình, định giá của công ty (P/E, EV/EBITDA) trong 5 năm qua (tính đến 2018) đã giảm trung bình 20% so với giai đoạn 5 năm trước.

Chi phí thuê mặt bằng ở các đô thị lớn sẽ ngày càng đắt đỏ

Đến cuối Q1/2018, số liệu từ báo cáo tài chính cho biết với trường hợp của Thế giới di động, tổng cam kết thuê hoạt động là 8.900 tỷ đồng, trong đó gần 5.000 tỷ đồng là các cam kết thuê mặt bằng cửa hàng từ 2-5 năm (chiếm 56%), cam kết thuê dưới 1 năm đạt 1.400 tỷ (chiếm 16%). Trong khi đó, con số cam kết thuê trên 5 năm chỉ chiếm 28%.

Với xu hướng đô thị hóa, tập trung dân cư cộng với sự bùng nổ của các chuỗi bán lẻ như Circle K, VinMart, Family mart, FPT Shop,… và mới đây là 7-Eleven và GS25, giá thuê mặt bằng ở đô thị lớn như Tp.HCM & Hà Nội (hiện ở mức trung bình từ 60USD-150USD/m2 tùy khu vực) đang tăng ở tốc độ chóng mặt, xấp xỉ 10% mỗi năm theo thống kê của CBRE Việt Nam. Điều này gây lực cản lớn về chi phí mặt bằng cho các doanh nghiệp, đồng thời càng hỗ trợ hơn cho xu thế thương mại điện tử dần thay thế kênh bán lẻ truyền thống.

Theo

Trí Thức Trẻ

Copy link

Link bài gốc

Lấy link!

http://ttvn.toquoc.vn/search.htm?keyword=Vingroup+gi%E1%BA%A3i+th%E1%BB%83+chu%E1%BB%97i+si%C3%AAu+th%E1%BB%8B+VinPro%3A+C%C3%A1i+k%E1%BA%BFt+%C4%91%C6%B0%E1%BB%A3c+b%C3%A1o+tr%C6%B0%E1%BB%9Bc+t%E1%BB%AB+giai+%C4%91o%E1%BA%A1n+%27t%E1%BA%AFm+m%C3%A1u%27+kh%E1%BB%91c+li%E1%BB%87t+c%E1%BB%A7a+th%E1%BB%8B+tr%C6%B0%E1%BB%9Dng+b%C3%A1n+l%E1%BA%BB+%C4%91i%E1%BB%87n+m%C3%A1y%3F