Nghiên cứu sự hài lòng của khách hàng trong sử dụng dịch vụ ngân hàng số tại Việt Nam

Tóm tắt: Ngân hàng số đã trở thành một xu hướng phát triển tất yếu dựa trên nền tảng công nghệ thông tin, trí tuệ nhân tạo trong kỷ nguyên chuyển đổi số. Đây là cơ hội để các ngân hàng thương mại (NHTM) nâng cao chất lượng dịch vụ, năng lực cạnh tranh, mở rộng thị trường. Bên cạnh những cơ hội, các ngân hàng cũng phải đối mặt với không ít khó khăn, thách thức. Vấn đề đặt ra đối với các NHTM để phát triển ngân hàng số là cần phải đáp ứng tối ưu nhất nhu cầu của khách hàng cũng như nâng cao mức độ hài lòng của họ trong việc trải nghiệm và sử dụng các dịch vụ mà ngân hàng số cung cấp. Nghiên cứu tập trung phân tích sự hài lòng của khách hàng trong việc sử dụng ngân hàng số tại Việt Nam, từ đó đưa ra những khuyến nghị nhằm đẩy mạnh hoạt động ngân hàng số tại các NHTM Việt Nam.

Study on the customers’ satisfaction in using digital banking services in Viet Nam

Abstract: Digital banking has become an inevitable development trend based on information technology, artificial intelligence in the era of digital transformation. This is an opportunity for commercial banks to improve service quality, competitiveness, and expand the market. Besides the opportunities, banks also have to face with many difficulties and challenges. Commercial banks, in their journey to develop digital banking, should meet the needs of customers at their best as well as improve customers’ satisfaction in experiencing and using services provided by digital banking. The study focuses on analyzing customers’ satisfaction in using digital banks in Viet Nam, thereby giving recommendations to promote digital banking operations at Vietnamese commercial banks.

1. CƠ SỞ LÝ LUẬN VỀ NGÂN HÀNG SỐ VÀ SỰ HÀI LÒNG CỦA KHÁCH HÀNG VỀ NGÂN HÀNG SỐ

1.1 Cơ sở lý luận về ngân hàng số

Ngân hàng số (Digital Banking) là việc cung cấp sản phẩm dịch vụ ngân hàng trên nền tảng công nghệ số. Ngân hàng số dựa vào những công nghệ giải pháp mới như chuỗi khối, phân tích dữ liệu lớn, trí tuệ nhân tạo, tự động hóa,… chủ yếu được thực hiện thông qua internet, điện thoại di động, máy tính bảng và có thể cả mạng xã hội sau này. Vì thế, ngân hàng số cho phép giao dịch ngân hàng diễn ra thuận tiện, nhanh chóng, an toàn và rẻ hơn, giúp khách hàng có được những trải nghiệm vượt trội so với giao dịch ngân hàng truyền thống.

Vai trò của ngân hàng số: Ngân hàng số giúp ngân hàng tiết kiệm chi phí, nâng cao chất lượng dịch vụ, từ đó nâng cao vị thế, uy tín và khả năng cạnh tranh. ngân hàng số cũng mang lại cho khách hàng những giá trị mới, tiết kiệm thời gian, chi phí, tiện lợi, thực hiện mọi lúc mọi nơi, nhanh chóng và hiệu quả.

Phân biệt ngân hàng số với ngân hàng điện tử: Trong khi ngân hàng điện tử (E-banking) là một dịch vụ bổ sung trên nền tảng ngân hàng truyền thống tập trung vào kênh phân phối điện tử như Internet Banking, Mobile Banking,… thì ngân hàng số (Digital Banking) là một hình thức ngân hàng khác hoàn toàn với ngân hàng truyền thống. Ngân hàng số cung cấp đầy đủ các sản phẩm, dịch vụ với các quy trình, thủ tục được số hoá và giảm thiểu tối đa rủi ro có thể xảy ra, ngân hàng số cho phép truyền đạt thông tin và dịch vụ giữa các kênh thông suốt để đảm bảo việc trải nghiệm dịch vụ của khách hàng không bị gián đoạn.

1.2. Lý luận chung về sự hài lòng của khách hàng

Sự hài lòng của khách hàng trong việc sử dụng ngân hàng số là kết quả của sự so sánh về hiệu quả mà ngân hàng số mang lại giữa những lợi ích khi sử dụng ngân hàng số mà họ kỳ vọng trước khi dùng và những gì mà họ đã nhận được sau khi dùng ngân hàng số.

Một số mô hình đánh giá sự hài lòng của khách hàng:

Mô hình VCSI (Vietnam Customer Satisfaction Index) – Chỉ số hài lòng của khách hàng Việt Nam đề xuất 7 biến số nguyên nhân của mô hình:

(1) Hình ảnh thương hiệu

(2) Chất lượng mong đợi

(3) Chất lượng cảm nhận

(4) Giá trị cảm nhận

(5) Sự thỏa mãn của khách hàng (yếu tố trung tâm) và biến số kết quả của mô hình

(6) Sự phàn nàn

(7) Lòng trung thành của khách hàng.

Với mỗi quốc gia tùy thuộc vào từng đặc trưng riêng về kinh tế – xã hội sẽ quyết định các biến số có mối liên hệ với nhau như thế nào và tất nhiên mô hình VCSI cũng sẽ có những mối quan hệ giữa các biến số, trên cơ sở tích lũy cả những kinh nghiệm thành công của một số mô hình tiêu biểu đi trước và những đặc điểm của kinh tế Việt Nam.

Mô hình chỉ số hài lòng khách hàng của Mỹ (ACSI – American Customer Satisfaction Index)

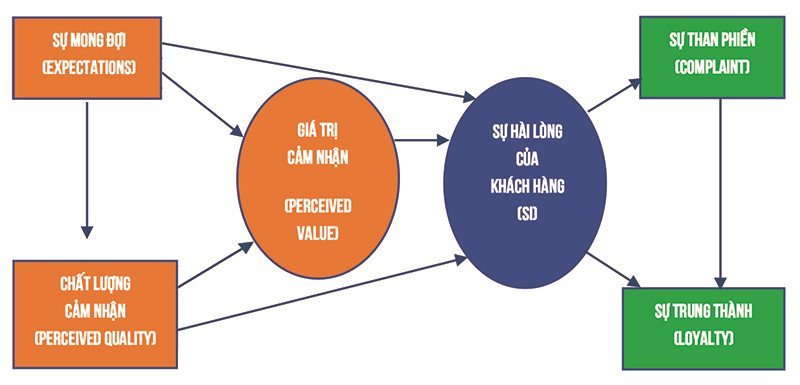

Hình 1: Mô hình chỉ số hài lòng khách hàng của Mỹ

Mô hình chỉ số hài lòng ACSI, giá trị cảm nhận chịu tác động bởi chất lượng cảm nhận và sự mong đợi của khách hàng. Khi đó, sự mong đợi của khách hàng có ảnh hưởng trực tiếp đến chất lượng của sự cảm nhận. Khi sự mong đợi được nâng cao, các tiêu chuẩn về chất lượng cảm nhận của khách hàng đối với sản phẩm cũng được nâng cao hoặc ngược lại. Do vậy, các chỉ tiêu về chất lượng sản phẩm và dịch vụ cung cấp cho khách hàng cần phải đảm bảo và được thỏa mãn trên cơ sở sự hài lòng của họ. Sự hài lòng của khách hàng được tạo nên trên cơ sở chất lượng cảm nhận, sự mong đợi sẽ tạo nên lòng trung thành đối với khách hàng, trường hợp ngược lại, đấy là sự phàn nàn hay sự than phiền về sản phẩm mà họ tiêu dùng.

2. Kết quả triển khai ngân hàng số tại một số NHTM Việt Nam

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank)

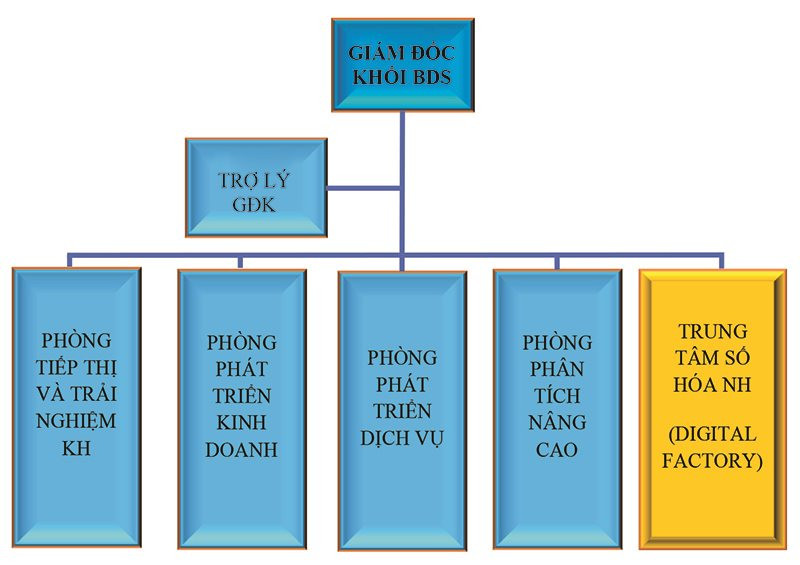

Xét theo chức năng nhiệm vụ của các Khối và theo chủ trương số hóa của ngân hàng, VPBank thành lập Trung tâm Số hóa ngân hàng – thuộc cơ cấu tổ chức của Khối Dịch vụ ngân hàng công nghệ số (DBS).

Mỗi một Digital lab – Nhóm Phát triển số hóa hành trình khách hàng được hình thành phục vụ cho từng nhiệm vụ số hóa hành trình khách hàng cụ thể. Nhân sự của công ty sẽ gồm hai đối tượng:

(1) Nhân sự chính thức (FTE): là nhân sự chuyên trách về IT, sản phẩm, marketing hoặc thiết kế UI/UX được chuyển riêng cho Digital Factory, nhưng nhân sự được ghi nhận tại các đơn vị nghiệp vụ liên quan.

(2) Nhân sự bán thời gian tham gia dự án (Colaborator): là các nhân sự được các khối nghiệp vụ liên quan cử tham gia dự án bán thời gian hoặc toàn thời gian theo yêu cầu công việc được giám đốc dự án trình Ban chỉ đạo phê duyệt theo từng giai đoạn triển khai theo kế hoạch của từng hành trình khách hàng.

Trung tâm số hóa ngân hàng được coi là đơn vị đóng vai trò thu hút nguồn nhân tài đa nghiệp vụ thiết yếu để triển khai các hạng mục liên quan đến số hóa mà ngân hàng đang thiếu. Là đơn vị khởi nghiệp nội bộ đi đầu dẫn dắt việc áp dụng văn hóa triển khai công việc theo phương pháp agile mới trong tổ chức đồng thời đẩy nhanh chương trình số hóa xuyên suốt toàn ngân hàng.

Hình 2: Cơ cấu tổ chức khối dịch vụ ngân hàng công nghệ số VPBank

Nguồn: Báo cáo thường niên NHTMCP Việt Nam Thịnh Vượng

Thực trạng phát triển ngân hàng số YOLO

Ngân hàng số YOLO của VPBank được ra mắt vào tháng 9/2018 nhằm đáp ứng nhanh nhu cầu khách hàng và dễ dàng sử dụng, đồng thời thu hút đông đảo người dùng trẻ với giao diện sống động và bằng cách cung cấp các dịch vụ tích hợp gắn bó mật thiết với nhu cầu thường ngày. Ngoài ra, YOLO còn thu hút người dùng bởi tính năng đăng ký tài khoản vô cùng dễ dàng, khách hàng chỉ cần tên, số điện thoại và email là có thể đăng ký. Hiện ứng dụng đã có mặt trên cả 2 nền tảng IOS và Android, tài khoản được mở rất nhanh với thẻ Mastercard ảo. Cũng giống như bất kỳ ứng dụng ngân hàng nào trên điện thoại di động, ứng dụng YOLO cũng sẽ cung cấp các dịch vụ như thanh toán hóa đơn, chuyển tiền, nạp thẻ điện thoại và một điều đặc biệt khi khách hàng sử dụng ứng dụng này là có thể tạo tài khoản với sản phẩm siêu tiết kiệm như tiền gửi có kỳ hạn và siêu tiết kiệm, khách hàng có thể sử dụng tự do số dư bất kỳ lúc nào. Không chỉ vậy, khách hàng còn có thể đặt dịch vụ du lịch, chỗ ở, mua vé máy bay hay đặt xe, với mỗi giao dịch khách hàng sẽ nhận được tiền hoàn lại thông qua các giao dịch đủ điều kiện và tích lũy điểm để đổi mã giảm giá và nhận nhiều dịch vụ ưu đãi khác.

Chỉ sau gần một tháng ra mắt, ngân hàng số YOLO đã có gần sau gần 903 số tài khoản đăng ký mỗi ngày với khối lượng giao dịch tín dụng và khối lượng giao dịch thanh toán lần lượt xấp xỉ 540 giao dịch/ ngày và 755 giao dịch/ ngày.

Theo báo cáo kết quả hoạt động của VPBank ngày 30/6/2019, số lượng người dùng đã hơn 500.000 người tăng hơn 300.000 người so với thời điểm ngày 31/12/2018, đạt mức tăng trưởng 150%. Giá trị giao dịch là hơn 4.000 tỷ đồng với hơn 1 triệu giao dịch được thực hiện. Trong khi đó năm 2018 thì giá trị giao dịch thấp chỉ ở mức hơn 300 tỷ đồng với hơn 471.000 giao dịch. Thông qua các con số tăng trưởng giá trị giao dịch 33% với 11% giao dịch đã cho thấy sự nỗ lực chuyển đối số của VPBank đang trên đà phát triển và tăng trưởng vượt bậc.

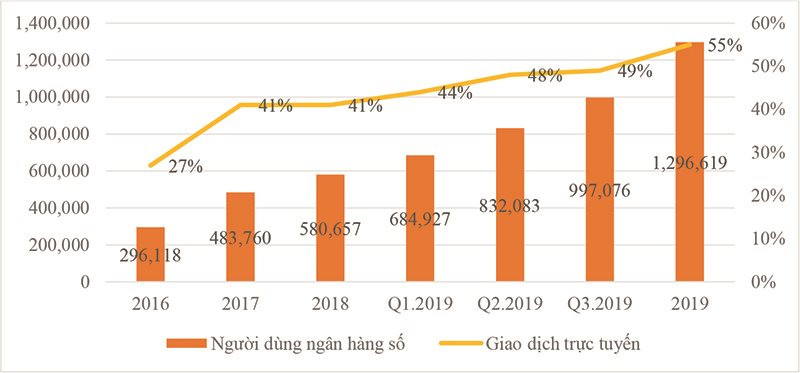

Hình 3: Người dùng ngân hàng số và giao dịch trực tuyến (người dùng,%)

Nguồn: Tổng hợp từ báo cáo kết quả hoạt động của VPBank năm 2019

Qua những số liệu trên có thể thấy rằng việc phát triển ngân hàng số là một trong những ưu tiên hàng đầu để có thể nâng cao mức độ hài lòng của khách hàng, thay đổi mô hình hoạt động, cải chất lượng dịch vụ và kiểm soát hiệu quả rủi ro hoạt động.

Số người sử dụng ngân hàng số của VPBank đã tăng trưởng không ngừng qua các năm nhờ việc nắm bắt quy trình số hóa cũng như bắt kịp nhu cầu của khách hàng. Tính đến ngày 31/12/2019 đạt gần 1,3 triệu tài khoản, tăng tỷ lệ giao dịch trực tuyến lên 55% từ 41% trong năm 2018, phản ánh sự thành công của VPBank nhờ vào hành trình số hóa và tự động hóa. Hơn nữa, với sự uy tín trong hoạt động của ngân hàng ngày càng tăng nhờ vào số hóa thì số lượng khách hàng hoạt động của VPBank cũng không ngừng tăng cao.

Mặc dù VPBank đã có rất nhiều nỗ lực trong việc triển khai và áp dụng ngân hàng số cũng như đạt được một số thành tựu, song vẫn còn tồn tại những điểm yếu và thiếu sót trong qua trình sử dụng ứng dụng của khách hàng.

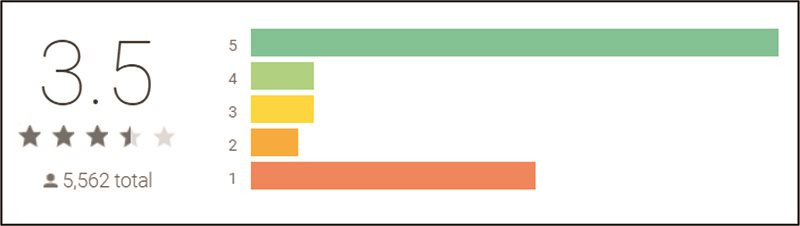

Hình 4: Đánh giá của người dùng về ứng dụng YOLO-By Vpbank

Nguồn: Google Play

Theo đánh giá của người dùng về ứng dụng YOLO của VPBank trên cửa hàng CHplay với số lượt đánh giá là 5562 cho kết quả 3.5 sao cho thấy mức độ hài lòng của khách hàng đối với ứng dụng chỉ dừng lại ở mức trung bình khá tại thời điểm tháng 4/2020. Vẫn còn nhiều khách hàng đánh giá ứng dụng này ở mức rất kém (1 sao) cho thấy rằng lỗi về mặt kỹ thuật vẫn còn là trở ngại lớn để phía VPBank. Việc đánh giá về ứng dụng ảnh hưởng tương đối đến nhu cầu sử dụng của các khách hàng chưa từng sử dụng, do vậy VPBank cần có những biện pháp, chính sách để khắc phục những điểm yếu này.

Ngân hàng TMCP Tiên Phong (TPBank)

Với mục tiêu đi đầu về ngân hàng số với mô hình tự động 24/7 TPBank đã phát triển dịch vụ ngân hàng số LiveBank, đây được coi là một sản phẩm đột phá của TPBank. Ngoài ra, TPBank cũng có một số sản phẩm như QuickPay (Thanh toán bằng mã QR code), Savy (ứng dụng tiết kiệm vạn năng), ứng dụng ngân hàng điện tử Ebank,…. Theo thống kê của U&Bank năm 2019, sau gần 3 năm thành lập và đưa vào hoạt động tổng số máy LiveBank trên toàn quốc đã được đặt tại gần 150 điểm, tổng số tiền giao dịch đạt hàng nghìn tỷ đồng với khoảng 2 triệu lượt giao dịch thành công. Các giao dịch chủ yếu được thực hiện ngoài giờ hành chính với 60% (các giao dịch ngoài giờ hành chính khách hàng được nhân viên tư vấn từ xa) còn lại 40% là các giao dịch trong giờ hành chính. Theo số liệu báo cáo của Visa về TPBank, vào quý I/2019 số lượng thẻ cung ứng ra thị trường của TPBank tăng trưởng vượt bậc so với toàn thị trường với 70% và doanh số thẻ tín dụng ở mức 55% trong khi toàn thị trường các chỉ tiêu này tăng lần lượt là 16% và 34%.

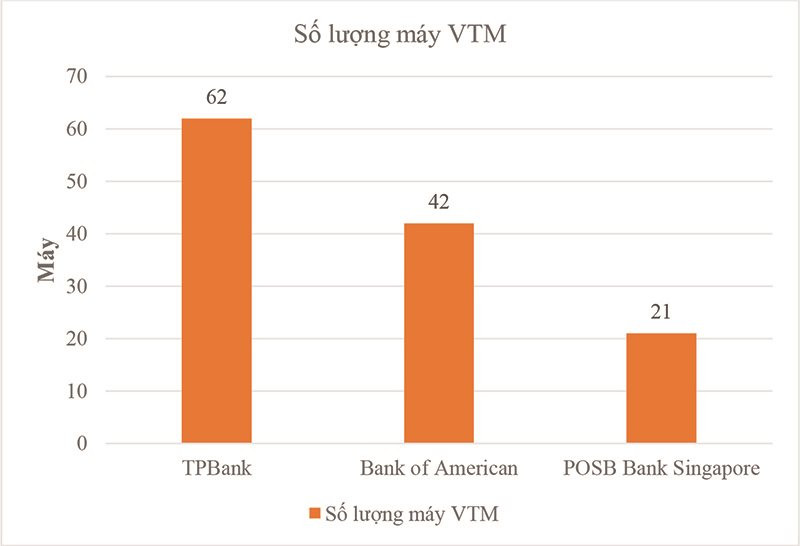

Hình 5: Số lượng máy VTM

Nguồn: VNEXPRESS

Từ tháng 9/2016, TPBank đã tiến hành thử nghiệm máy giao dịch ngân hàng tương tác bằng hình ảnh – hệ thống VTM. Đến hết tháng 12/2018, TPBank đã mở được 100 máy VTM trên hơn 12 tỉnh thành phố và con số này dự kiến sẽ tăng thêm 100-150 máy trong năm 2020. Nhờ việc áp dụng công nghệ kĩ thuật hiện đại, LiveBank đã tiết kiệm được hơn 40% thời gian thực hiện các giao dịch những vẫn đảm bảo bảo mật thông tin cho khách hàng. Chi phí cho 1 giao dịch trung bình tại ngân hàng số LiveBank vào các giờ dịch ngoài giờ hành chính hoặc ngày nghỉ, lễ, tết so với phương thức giao dịch truyền thống cũng không cao hơn nhiều.

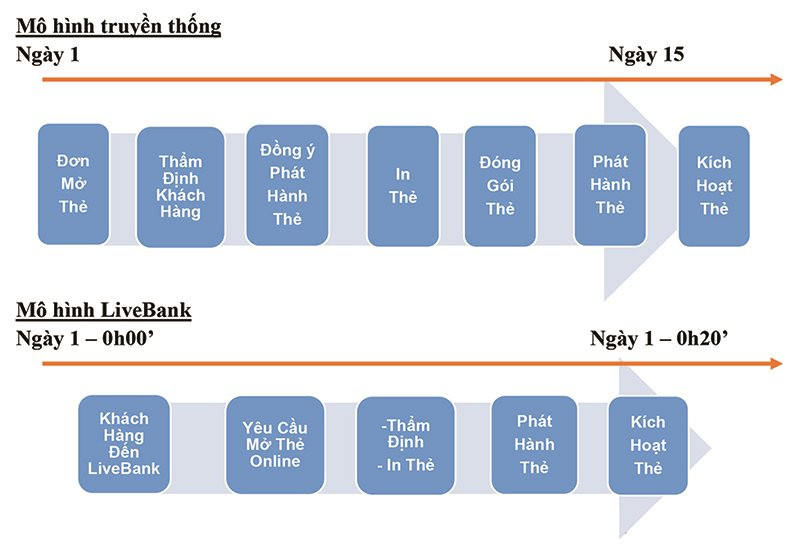

Hình 6: Mô hình truyền thống và mô hình LiveBank

Nguồn: MBS/StockXPlus

Theo số liệu thống kê của ngân hàng TPBank, các giao dịch mở tài khoản ngân hàng, mở sổ tiết kiệm, nhận thẻ ATM chỉ mất khoảng 5-7 phút cho một giao dịch. Với các giao dịch rút tiền và nộp tiền thì hệ thống ngân hàng số chỉ mất 1 phút để thực hiện và có thể đáp ứng hơn 26.000 giao dịch trong một ngày với mức độ hài lòng của khách hàng là 98,5%. Tốc độ phát triển mạng lưới ngân hàng số LiveBank của TPBank tăng trưởng gấp 4 lần so với tốc độ phát triển của một ngân hàng truyền thống.

3. MỨC ĐỘ HÀI LÒNG CỦA KHÁCH HÀNG VỀ NGÂN HÀNG SỐ Ở VIỆT NAM

Có thể thấy các sản phẩm tại ngân hàng số đang phát triển theo chiều hướng tích cực với mức độ hài lòng của khách hàng đối với các sản phẩm khá cao. Tuy nhiên vẫn còn một số vấn đề khách hàng chưa thực sự hài lòng. Cụ thể:

Thứ nhất, về tính bảo mật thông tin tại các NHTM chưa cao. Theo số liệu thống kê của Hiệp hội An toàn thông tin Việt Nam (VNISA), năm 2018, các tổ chức tín dụng và ngân hàng đạt chỉ số an toàn thông tin là 57,5%, thấp hơn so với yêu cầu Xếp hạng an toàn bảo mật thông tin các quốc gia trên thế giới, Việt Nam hiện xếp thứ 100, thuộc diện trung bình yếu.

Thứ hai, khách hàng chưa cảm thấy hài lòng về tính đa dạng của các loại hình sản phẩm dịch vụ được ngân hàng cung cấp, chưa đáp ứng được tối ưu nhu cầu của khách hàng. Các dịch vụ được cung cấp vẫn mang tính đại trà, chưa tập trung vào đặc trưng ngành nghề của khách hàng hay đặc thù riêng của từng khu vực.

Thứ ba, chính sách giá cả của sản phẩm dịch vụ chưa thực sự hợp lý: Mặc dù hiện nay các ngân hàng thương mại đã có những chính sách về giá linh hoạt hơn, tuy nhiên do việc xác định giá cả vẫn phải phụ thuộc vào quy định của nhà nước và đối thủ cạnh tranh nên trong một số trường hợp giá cả của dịch vụ vẫn chưa thực sự hợp lý.

Thứ tư, về cơ sở vật chất, trang thiết bị máy móc… của một số ngân hàng vẫn còn hạn chế. Không gian giao dịch còn chật chội, số lượng ghế chờ cho khách hàng chưa được trang bị đầy đủ dẫn đến tình trạng khách hàng không có chỗ ngồi khi số lượng người tham gia giao dịch quá đông.

Thứ năm, năng lực và thái độ đội ngũ nhân viên chưa thực sự chuyên nghiệp. Trong quá trình phục vụ khách hàng, vẫn còn có nhân viên chưa thể hiện thái độ niềm nở chào đón khách hàng, chưa nhiệt tình quan tâm giải quyết vấn đề của khách hàng, khả năng thao tác nghiệp vụ còn chậm để khách hàng chờ đợi lâu và đôi khi còn để xảy ra sai sót trong quá trình thực hiện giao dịch.

Thứ sáu, mạng lưới kênh phân phối và thời gian giao dịch chưa thực sự thuận tiện cho khách hàng. Đa số các điểm giao dịch của các ngân hàng chủ yếu tâp trung ở những khu vực thành thị đông dân cư, còn tại các vùng nông thôn thì tương đối thưa thớt, do đó các khách hàng tại những khu vực đó gặp khó khăn khi muốn giao dịch với ngân hàng.

4. XU THẾ NGÂN HÀNG SỐ TẠI VIỆT NAM TRONG THỜI GIAN TỚI

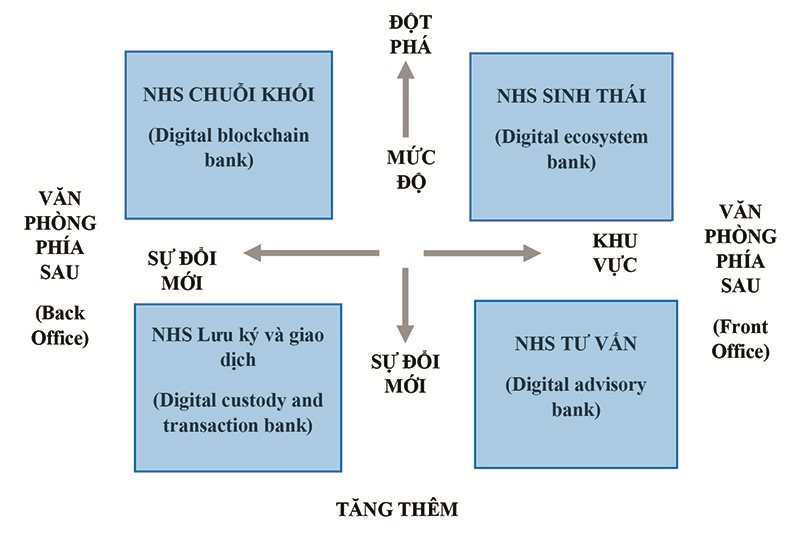

Từ những thay đổi trong xu hướng tiêu dùng của khách hàng, hệ sinh thái ngân hàng số đang có xu hướng phát triển nhanh và mạnh mẽ. Các loại hình ngân hàng mới có khả năng hình thành bao gồm ngân hàng giao dịch và lưu ký số, ngân hàng số tư vấn, ngân hàng số sinh thái và ngân hàng số chuỗi khối.

Hình 7: Hệ sinh thái ngân hàng số năm 2025

Nguồn: Gasser, 2017

Dưới sự phát triển của kỷ nguyên số, cách mạng công nghiệp 4.0 cùng với chủ trương và đề án giảm thiểu khối lượng giao dịch sử dụng tiền mặt, nhiều chuyên gia đã dự đoán xu thế phát triển ngân hàng số trong bối cảnh hiện nay là một điều tất yếu. Chính vì vậy, nếu không muốn bị đánh bật khỏi thị trường cũng như trở thành một mắt xích rỗng trong hệ thống tài chính thì NHTM cần phải có sự thay đổi trong cách thức hoạt động, cung cấp hàng hóa, dịch vụ cho khách hàng. Để có thể làm được điều này NHTM cần phải xây dựng cho mình một mô hình hoạt động vững mạnh trên tảng công nghệ số, vì chỉ có công nghệ số mới đáp ứng được nhu cầu tích hợp của khách hàng một cách nhanh chóng, an toàn và tiện lợi.

5. KHUYẾN NGHỊ NHẰM GIA TĂNG SỰ HÀI LÒNG CỦA KHÁCH HÀNG TRONG VIỆC SỬ DỤNG NGÂN HÀNG SỐ

Đối với Chính phủ

Thứ nhất, xây dựng hệ thống pháp lý hoàn chỉnh và đầy đủ tạo điều kiện cho hoạt động dịch vụ ngân hàng số, đồng thời hoàn thiện hệ thống pháp luật, cơ chế chính sách nhằm đảm bảo tính nhất quán, dễ hiểu, ngắn gọn, đảm bảo lợi ích của cả ngân hàng cũng như khách hàng.

Thứ hai, chú trọng đầu tư phát triển cơ sở hạ tầng công nghệ, khoa học kỹ thuật, tạo ra môi trường kỹ thuật công nghệ hiện đại; tăng cường học hỏi và chuyển giao công nghệ từ các nước tiên tiến tạo tiền đề vững chắc để ngân hàng phát triển những ứng dụng công nghệ mới. Bên cạnh đó, cần có chiến lược đào tạo các chuyên gia kỹ thuật, đặc biệt là trong lĩnh vực công nghệ thông tin.

Thứ ba, có các quy định về mặt pháp lý giúp NHTM nhận diện và xác thực được khách hàng, từ đó các NHTM sẽ tự tin, an tâm hơn khi triển khai các dịch vụ ngân hàng số và có cơ sở để xử lý khi có tranh chấp với khách hàng.

Đối với Ngân hàng Nhà nước

Thứ nhất, đẩy mạnh khuyến khích áp dụng khoa học công nghệ trong hoạt động của ngân hàng. Đặc biệt, hoàn thiện và áp dụng khung thử nghiệm pháp lý đối với phát triển công nghệ tài chính.

Thứ hai, nắm bắt các cơ hội trong quan hệ hợp tác quốc tế nhằm phát triển các quan hệ ngân hàng để thu hút và tận dụng các nguồn vốn đầu tư, công nghệ thông tin từ các nước phát triển, trao đổi và chuyển giao công nghệ ngân hàng. Có các chính sách cụ thể nhằm khuyến khích, đẩy mạnh hoạt động thanh toán không dùng tiền mặt phát triển như: thu phí rút tiền, giảm thuế tiêu thụ đối với các hàng hóa có giá trị lớn, xa xỉ phẩm,…

Thứ ba, tăng cường tổ chức các khóa học hoặc cuộc hội thảo cho các cán bộ lãnh đạo, quản lý và các bộ phận có liên quan trong hệ thống ngân hàng để cung cấp các kiến thức về lý thuyết và kinh nghiệm quốc tế, kinh nghiệm trong nước liên quan đến tổ chức hoạt động trong lĩnh vực kinh doanh số.

Đối với NHTM

Mở rộng quy mô hoạt động ngân hàng số: Việc mở rộng quy mô hoạt động của ngân hàng số sẽ giúp khách hàng tiếp cận được với ngân hàng số dễ dàng hơn, đáp ứng được một cách nhanh chóng, kịp thời và đem lại sự hài lòng tối ưu cho khách hàng. Việc mở rộng quy mô hoạt động của ngân hàng số là một giải pháp gián tiếp giúp khách hàng dễ dàng tiếp cận với ngân hàng số hơn tại mọi nơi, mọi thời gian, đáp ứng được đa dạng nhu cầu của khách hàng và sẽ mang lại sự hài lòng tối ưu cho khách hàng.

Đa dạng hóa chủng loại sản phẩm, dịch vụ số hóa: Việc cung ứng các sản phẩm dịch vụ ngân hàng số của NHTM được khách hàng sử dụng nhiều thể hiện sự tiện ích của các loại sản phẩm đó và cũng đồng nghĩa với sự hài lòng của khách hàng đối với dịch vụ mà NHTM cung cấp. Để nâng cao mức độ hài lòng của khách hàng thì NHTM cần có những chính sách phù hợp nhằm đáp ứng tốt nhất nhu cầu của khách hàng.

Nâng cao chất lượng sản phẩm và dịch vụ của ngân hàng số: Chất lượng sản phẩm và dịch vụ là một nhân tố hàng đầu trong việc đánh giá sự hài lòng của khách hàng. Các NHTM cần cải thiện chất lượng sản phẩm, ngoài ra cần chú trọng nâng cao trình độ của đội ngũ hỗ trợ khi khách hàng gặp sự cố nhằm giúp khách hàng có nhiều sự lựa chọn phù hợp với khả năng chi dùng của mình cũng như giải quyết kịp thời những sự cố mà khách hàng gặp phải từ đó nâng cao sự hài lòng của họ với sản phẩm, dịch vụ mà NHTM cung cấp.

Tăng cường tính thuận tiện và hiệu quả mà ngân hàng số mang lại: Để có thể đảm bảo tính thuận tiện và hiệu quả mà ngân hàng số đem lại thì NHTM cần tối ưu hóa tốt nhất các dịch vụ cung ứng để khách hàng có thể tiến hành giao dịch dễ dàng mà không cần hướng dẫn. Đồng thời, cần cải thiện và tích hợp các tính năng với điện thoại di động một cách đa dạng hơn. Đặc biệt, ngoài đảm bảo sự thuận tiện cũng cần đảm báo tính chính xác của các giao dịch như số tiền giao dịch, thời gian giao dịch,.. để khách hàng yên tâm trong việc sử dụng các dịch vụ ngân hàng số.

Nâng cao sự tin tưởng của khách hàng dành cho ngân hàng số: Sự tin tưởng của khách hàng tới NHTM là nhân tố tác động mạnh nhất tới sự hài lòng của khách hàng, vì vậy cần tập trung cải thiện tính an toàn, bảo mật thông tin, loại bỏ các rủi ro ăn cắp thông tin, lừa đảo để bảo đảm uy tín của NHTM đối với khách hàng trong việc cung cấp các sản phẩm và dịch vụ.

KẾT LUẬN

Trong xu thế hội nhập kinh tế quốc tế và tự do hóa thương mại, dịch vụ ngân hàng số sẽ mở ra nhiều cơ hội, triển vọng nhưng cũng không ít khó khăn và thách thức đối với mỗi một ngân hàng. Để nâng cao sự hài lòng của khách hàng trong việc sử dụng ngân hàng số tại các NHTM, đòi hỏi sự nỗ lực nội tại của NHTM, sự quan tâm, đầu tư của Chính phủ, các tổ chức kinh tế và quan trọng hơn cả là sự ủng hộ từ phía khách hàng.

Tài liệu tham khảo

– Đỗ Hoài Linh và Khúc Thế Anh, 2016. Digital marketing trong ngân hàng – kinh nghiệm quốc tế và khuyến nghị cho ngân hàng thương mại Việt Nam. Tạp chí ngân hàng, số 20, tháng 11/2016.

– Đỗ Thị Trúc Giang, 2019. “Tăng cường sự hài lòng của khách hàng đối với dịch vụ ngân hàng điện tử tại ngân hàng TMCP Ngoại thương Việt Nam chi nhánh Cần Thơ”. Luận văn thạc sĩ. Trường Đại học Kinh tế Tp. Hồ Chí Minh

– Nguyễn Hồng Quân, 2019. “Các nhân tố tác động đến sự hài lòng chất lượng dịch vụ ngân hàng điện tử: nghiên cứu tại ngân hàng thương mại tiên phong”. Tạp chí quản lý và kinh tế quốc tế, số 125.

– Nguyễn Thị Hồng Yến, 2015. Phát triển dịch vụ ngân hàng tại ngân hàng TMCP Đầu tư và Phát triển Việt Nam. Luận án tiến sĩ kinh tế, Học viện Ngân hàng.

– Quyết định số 2545/QĐ-TTg ngày 30/12/2016 của Thủ Tướng Chính phủ về việc phê duyệt đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020.

– TPBank, 2017-2019, Báo cáo kết quả kinh doanh Ngân hàng Thương mại cổ phần Tiên Phong năm 2017-2019. Hà Nội.

– TPBank, 2017-2019, Báo cáo thường niên Ngân hàng Thương mại cổ phần Tiên Phong năm 2017-2019. Hà Nội.

– VPBank, 2011. Quyết định số 1034-2011/QĐ-HĐQT ngày 24/8/2011 của Hội đồng quản trị Ngân hàng VPBank về việc ban hàng “ sơ đồ cấu tổ chức của VPBank”. Hà Nội.

– VPBank, 2016-2019, Báo cáo kết quả kinh doanh Ngân hàng Việt nam Thịnh Vượng năm 2016-2019. Hà Nộ.i

– VPBank, 2016-2019, Báo cáo thường niên Ngân hàng Việt Nam Thịnh Vượng năm 2016-2019. Hà Nội.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9/2021