Làm thế nào để phân tích tình hình tài chính doanh nghiệp | Vân Nguyên

Tài chính là não bộ của mỗi doanh nghiệp. Nhìn từ góc độ tài chính, hoạt động của doanh nghiệp chính là quá trình huy động, phân phối và sử dụng các dòng tiền trong doanh nghiệp. Do đó, việc phân tích tình hình tài chính doanh nghiệp phải được diễn ra thường xuyên, liên tục và đảm bảo có phương pháp đánh giá chính xác.

Tại sao phải phân tích tình hình tài chính doanh nghiệp?

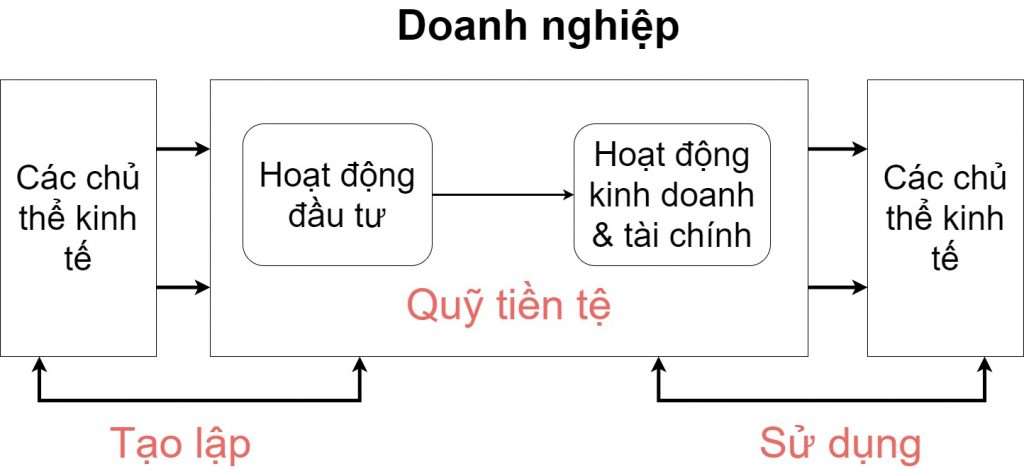

Xét về hình thức, tài chính doanh nghiệp phản ánh quá trình tạo lập, phân phối, sử dụng, vận động của các quỹ tiền tệ của doanh nghiệp. Xét về bản chất, tài chính doanh nghiệp gắn liền với các quan hệ kinh tế dưới hình thức nảy sinh lợi ích giữa doanh nghiệp với các bên có liên quan.

Mô hình hoạt động tài chính trong doanh nghiệp

Mô hình hoạt động tài chính trong doanh nghiệp

Do vậy, để việc quản trị tài chính trong doanh nghiệp hiệu quả. Các nhà quản trị tài chính phải luôn đánh giá được đúng đắn thực lực, những thuận lợi, khó khăn về tài chính của đơn vị nhằm đưa ra những chiến lược, sách lược phù hợp, kịp thời và hiệu quả.

Nội dung phân tích tình hình tài chính doanh nghiệp

Để có thể phân tích đúng và đầy đủ tình hình tài chính trong doanh nghiệp. Các nhà phân tích cần định kỳ xác định các chỉ tiêu tài chính theo 6 nội dung căn bản sau:

Nội Dung Chính

Tình hình nguồn vốn

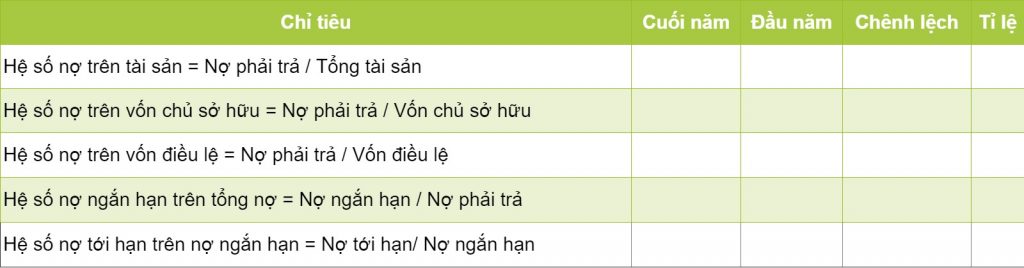

Bảng đánh giá tình hình nguồn vốn

Bảng đánh giá tình hình nguồn vốn

Về cơ bản, khi các hệ số này cao và biến động theo hướng ngày càng tăng thì sự phụ thuộc về tài chính của doanh nghiệp trong chính sách huy động vốn càng cao…

Tình hình tài sản

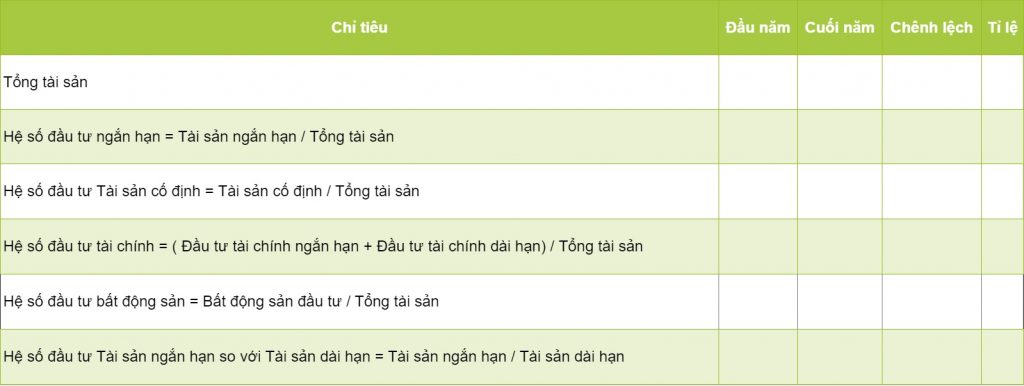

Bảng đánh giá tình hình đầu tư tài sản

Bảng đánh giá tình hình đầu tư tài sản

Chỉ tiêu 1 phản ánh quy mô tài sản và nguồn hình thành tài sản của doanh nghiệp cho thấy tình hình tăng trưởng hay suy thoái về quy mô vốn. Các hệ số trong bảng cho biết thực trạng và diễn biến cơ cấu đầu tư tài sản của doanh nghiệp mỗi năm

Tình hình tài trợ

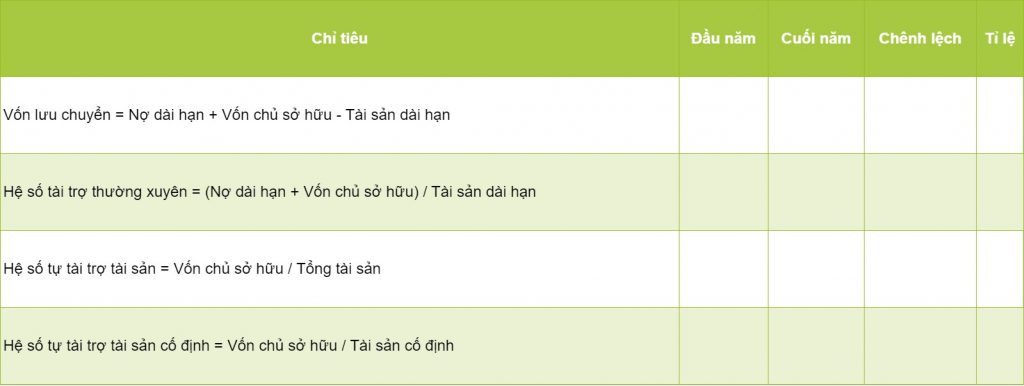

Bảng đánh giá hoạt động tài trợ

Bảng đánh giá hoạt động tài trợ

Chỉ tiêu 1 và 2 cho biết thực trạng và diễn biến tình huy động nguồn vốn để phục vụ nhu cầu tài trợ cho đầu tư tài sản của doanh nghiệp ổn định, an toàn hay mạo hiểm. Chỉ tiêu 3 và 4 cho biết thực trạng và biến động trong hoạt động tự tài trợ của doanh nghiệp cho nhu cầu đầu tư tài sản bằng nguồn vốn tự có.

Tình hình thanh toán

Bảng đánh giá khả năng thanh toán

Bảng đánh giá khả năng thanh toán

Các hệ số càng thấp và biến động giảm chứng tỏ khả năng ứng phó của doanh nghiệp với các nghĩa vụ thanh toán thấp và giảm, đó là nguy cơ của doanh nghiệp nếu ngược lại thì đó là dấu hiệu cải thiện tình hình thanh toán của doanh nghiệp.

Tình hình sử dụng vốn

Bảng đánh giá hiệu suất sử dụng vốn

Bảng đánh giá hiệu suất sử dụng vốn

Các chỉ tiêu số vòng luân chuyển vốn càng lớn, kỳ luân chuyển vốn càng nhỏ và biến động ngày càng tăng chứng tỏ hiệu suất sử dụng vốn cao, hứa hẹn tình hình tài chính doanh nghiệp tốt, ngược lại hiệu suất sử dụng vốn thấp và xu hướng giảm cho thấy năng lực hoạt động và hiệu quả quản trị vốn bị suy giảm.

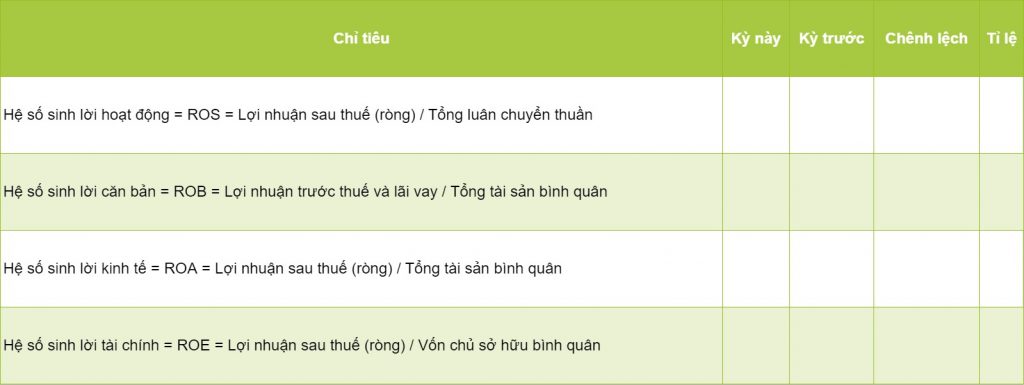

Tình hình sinh lời

Bảng đánh giá khả năng sinh lời

Bảng đánh giá khả năng sinh lời

Các hệ số sinh lời càng cao và biến động tăng chứng tỏ hiệu quả hoạt động kinh doanh và các chính sách tài chính đang phát huy hiệu quả cao. Ngược lại, các hệ số sinh lời thấp hoặc âm và biến động ngày càng thấp chứng tỏ hiệu quả hoạt động và tình hình hoạt động của doanh nghiệp đang xấu đi…

Phương pháp phân tích khái quát tình hình tài chính doanh nghiệp

Để phân tích khái quát tình hình tài chính doanh nghiệp, người ta dùng phương pháp so sánh. Bằng cách so sánh giữa kỳ phân tích với các kỳ gốc khác nhau cả về số tuyệt đối và số tương đối trên từng chỉ tiêu, các nhà phân tích sẽ căn cứ vào sự biến động cũng như ý nghĩa của từng chỉ tiêu để nêu lên nhận xét.

Để phân tích được chính xác, khắc phục được nhược điểm của từng chỉ tiêu đơn lẻ (nếu có), các nhà phân tích cần xem xét đồng thời sự biến động của các chỉ tiêu và liên kết sự biến động của chúng với nhau. Từ đó, rút ra nhận xét khái quát về thực trạng và sức mạnh tài chính cũng như an ninh tài chính của doanh nghiệp.

Đối với việc đánh giá tình hình huy động vốn, cần tiến hành so sánh sự biến động của tổng số nguồn vốn. Qua việc so sánh sự biến động của tổng số nguồn vốn theo thời gian, các nhà phân tích sẽ đánh giá được tình hình tạo lập và huy động vốn về quy mô. Trên cơ sở đó, có thể đánh giá khái quát về quy mô tài sản mà doanh nghiệp đang quản lý và sử dụng.

Để đánh giá quy mô tài chính, cần xem xét sự biến động của tổng nguồn vốn (thể hiện biến động về quy mô nguồn vốn huy động), sự biến động của tổng luân chuyển thuần (thể hiện biến động về quy mô thu nhập), sự biến động của dòng tiền thu vào (thể hiện biến động quy mô dòng tiền) và sự biến động của lưu chuyển tiền thuần (thể hiện biến động lượng tiền thuần gia tăng hay sụt giảm) trong kỳ của doanh nghiệp. Từ đó, cung cấp thông tin cho các chủ thể quản lý về quy mô huy động vốn và kết quả sử dụng vốn kinh doanh, phạm vi hoạt động kinh doanh và tầm ảnh hưởng về tài chính doanh nghiệp với các bên có liên quan ở mỗi thời kỳ nhất định.

Để đánh giá mức độ độc lập về mặt tài chính, cần tính ra trị số của các chỉ tiêu “Hệ số tự tài trợ” và “Hệ số tự tài trợ tài sản dài hạn” ở kỳ phân tích và kỳ gốc. Từ đó, tiến hành so sánh sự biến động của các chỉ tiêu trên theo thời gian cũng như so với trị số bình quân ngành, bình quân khu vực. Khi so sánh chỉ tiêu “Hệ số tự tài trợ” và “Hệ số tự tài trợ tài sản dài hạn” theo thời gian, các nhà phân tích sẽ có nhận định chính xác về xu hướng biến động của mức độ độc lập tài chính; còn khi so sánh với số bình quân của ngành, bình quân khu vực, các nhà phân tích sẽ xác định chính xác vị trí hay mức độ độc lập tài chính của doanh nghiệp hiện tại là ở mức nào (cao, trung bình, thấp). Trên cơ sở đó sẽ có các quyết sách tài chính phù hợp với tình hình và điều kiện cụ thể của doanh nghiệp.

Việc đánh giá khả năng thanh toán của doanh nghiệp cũng được thực hiện tương tự; nghĩa là tính ra trị số của các chỉ tiêu “Hệ số khả năng thanh toán tổng quát”, “Hệ số khả năng thanh toán nợ ngắn hạn” và “Hệ số khả năng chi trả nợ ngắn hạn” và dựa vào trị số cũng như ý nghĩa của từng chỉ tiêu để đánh giá. Bên cạnh đó, để biết được xu hướng biến động của khả năng thanh toán, cần so sánh trị số của các chỉ tiêu trên theo thời gian.

Đánh giá hiệu suất sử dụng vốn được thực hiện thông qua chỉ tiêu hiệu suất sử dụng vốn kinh doanh. Thông qua chỉ tiêu này, chủ thể quản lý có cái nhìn tổng quan về hiệu suất hoạt động của doanh nghiệp. Đánh giá khái quát khả năng sinh lợi của doanh nghiệp thông qua chỉ tiêu “Hệ số sinh lời ròng của tài sản và “Hệ số sinh lời của vốn chủ sở hữu, đồng thời dựa vào trị số của chỉ tiêu để đánh giá. Bên cạnh đó, để biết được xu hướng biến động của khả

năng sinh lợi, cần so sánh trị số của chỉ tiêu “Hệ số sinh lời của vốn chủ sở hữu” và chỉ tiêu “Hệ số sinh lời ròng của tài sản” theo thời gian.

Những chỉ tiêu dùng để phân tích tình hình tài chính doanh nghiệp cũng có thể phân thành hai nhóm: nhóm những chỉ tiêu xác định tại một thời điểm và nhóm những chỉ tiêu xác định trong một kỳ.

- Nhóm chỉ tiêu xác định tại một thời điểm gồm: tổng nguồn vốn, hệ số tự tài trợ, hệ số tự tài trợ tài sản dài hạn, hệ số đầu tư, hệ số khả năng thanh toán tổng quát, hệ số khả năng thanh toán nợ ngắn hạn.

- Nhóm chỉ tiêu xác định tại một thời kỳ gồm: Tổng luân chuyển thuần, lợi nhuận sau thuế, tổng dòng tiền thu vào, lưu chuyển tiền thuần trong kỳ, Hệ số khả năng chi trả, hiệu suất sử dụng vốn kinh doanh, hệ số sinh lời ròng của tài sản và hệ số sinh lời của vốn chủ sở hữu.

Khi phân tích tình hình tài chính, doanh nghiệp phải kết hợp cả trị số của các chỉ tiêu và sự biến động của các chỉ tiêu.

Đề xuất cho bạn:

Vân Nguyên Edubiz được thành lập từ năm 2009, là học viện đào tạo kỹ năng mềm, đào tạo doanh nhân cho các doanh nghiệp Việt Nam.

Chúng tôi thường xuyên tổ chức các khóa học tài chính chuyên nghiệp được giảng dạy bởi các Chuyên gia, giảng viên giàu kinh nghiệm thực tiễn.

Học viên cần nhận lịch học và học phí cụ thể, vui lòng để lại thông tin vào form bên dưới.

5/5 – (3 bình chọn)