Đầu tư chứng khoán từ A-Z cho người mới bắt đầu – Độc Lập Tài Chính

Đầu tư chứng khoán, đầu tư cổ phiếu đang trở thành một trong những kênh đầu tư đầy hứa hẹn với lợi nhuận hấp dẫn. Trước khi khiến đồng tiền của bạn sinh lời trên thị trường chứng khoán, bạn cần nắm vững những kiến thức căn bản nhất về đầu tư chứng khoán.

Bạn cần chuẩn bị những gì trước khi bắt đầu?

Chứng khoán luôn là một kênh đầu tư hấp dẫn. Nhưng tôi có thể khẳng định chắc chắn với bạn rằng:

Kiếm tiền từ đầu tư chứng khoán không hề dễ dàng!

Thực tế là, hơn 90% nhà đầu tư chứng khoán cá nhân đều thua lỗ hoặc có lợi nhuận rất thấp, thậm chí thấp hơn cả lãi suất gửi tiết kiệm.

Một số người đặt câu hỏi: “ngày nào tôi cũng nhìn bảng điện, theo dõi giá cổ phiếu biến động, tôi cho rằng mình đã bám sát diễn biến thị trường nhưng không hiểu sao vẫn thua lỗ?”.

Điều này bắt nguồn từ việc mọi người không trang bị đầy đủ những kiến thức cần thiết. Nếu chỉ nhìn vào biến động giá cổ phiếu, tức là bạn đang nhìn phần “ngọn cây”. Nếu biết nhìn vào “gốc cây”, bạn sẽ dự đoán được thời điểm tăng/giảm giá.

Đầu tư chứng khoán là 1 đường chạy ngắn với những người không hiểu về nó, nhưng sẽ là 1 cuộc đua marathon dành cho những ai muốn gặt hái lợi nhuận lâu dài.

Không thể chỉ biết đặt lệnh mua/bán qua vài ngày mà bạn có thể kiếm lợi nhuận trên thị trường chứng khoán. Nếu có cũng chỉ là may mắn mà thôi, và lợi nhuận có chăng cũng sẽ trồi sụt, bất ổn.

Không có con đường ngắn để kiếm tiền từ chứng khoán. Vì vậy tôi ưa đầu tư theo trường phái đầu tư giá trị, tức nắm giữ cổ phiếu trong dài hạn để tận dụng sức mạnh của lãi suất kép.

Dưới đây là những công việc quan trọng mà bạn cần thực hiện:

-

#1: Tìm hiểu kiến thức căn bản về quản lý tài chính cá nhân

-

#2: Tìm hiểu kiến thức căn bản về đầu tư chứng khoán

-

#3: Học cách thao tác trên sàn giao dịch

-

#4: Tìm kiếm những cổ phiếu tốt để tạo thành rổ cổ phiếu ưa thích

-

#5: Học cách phân tích và định giá cổ phiếu

-

#6: Mua cổ phiếu và nắm giữ trong dài hạn

Tất cả những kiến thức này sẽ được doclaptaichinh.vn cung cấp đến các bạn có hệ thống, dễ hiểu và dễ ứng dụng.

Kiến thức căn bản về quản lý tài chính cá nhân

Nếu bạn là người mới bắt đầu thì tôi tin rằng, trước hết bạn nên có kiến thức căn bản về quản lý tài chính cá nhân, rồi sau đó mới đến đầu tư.

(Gợi ý: Bạn cần phải tiết kiệm tiền trước khi bắt đầu con đường đầu tư)

(Lưu ý: Bài viết này giúp bạn có nhận thức đúng về đầu tư)

Đừng bỏ qua 2 bài viết cực kỳ quan trọng ở trên.

Nếu bạn đang nóng lòng mua bán chứng khoán ngay và luôn? Đừng…

…với tâm lý nóng vội như vậy, bạn không nên đầu tư chứng khoán.

Có thể bạn thấy rắc rối khi tôi đề xuất những kiến thức “dường như không liên quan đến chứng khoán”?

Nhưng tôi cho rằng, kiến thức tài chính cá nhân là nền tảng căn bản của một nhà đầu tư thành công. Nếu bạn không kiểm soát được túi tiền của bạn thì làm sao bạn có thể kiểm soát được các danh mục đầu tư chứng khoán.

Sau khi nắm vững kiến thức tài chính cá nhân và chứng khoán căn bản, tôi sẽ cùng bạn tìm hiểu các khái niệm căn bản về đầu tư chứng khoán.

Kiến thức căn bản về đầu tư chứng khoán

Chứng khoán là gì?

Chứng khoán là một bằng chứng xác nhận sự sở hữu hợp pháp của người sở hữu với tài sản hoặc phần vốn của tổ chức phát hành. Chứng khoán có thể là hình thức chứng chỉ, bút toán ghi sổ hay dữ liệu điện tử.

Ở thị trường Việt Nam, có 2 loại chứng khoán thường được giao dịch:

-

Cổ phiếu

-

Trái phiếu

Giao dịch trái phiếu không được phổ biến trên thị trường chứng khoán Việt Nam. Khi bạn nghe ai đó nói chuyện về đầu tư chứng khoán, thường họ đang đề cập đến đầu tư cổ phiếu.

Tổ chức phát hành chứng khoán

Tổ chức phát hành hay nhà phát hành chứng khoán là bên cần tiền – tức là họ phải huy động vốn thông qua việc bán chứng khoán. Tiền thu được từ bán chứng khoán sẽ về tay nhà phát hành. Người mua hay còn gọi là nhà đầu tư sẽ sở hữu một loại giấy tờ ghi nhận sở hữu chứng khoán.

Nhà phát hành chứng khoán có thể là:

-

Chính phủ: huy động vốn để xây dựng công trình công cộng, cơ sở hạ tầng

-

Doanh nghiệp: huy động vốn để mở rộng quy mô sản xuất và kinh doanh

Chính phủ

Chính phủ phát hành chứng khoán nhằm huy động vốn để xây dựng công trình công cộng và cơ sở hạ tầng, phục vụ cho phát triển chung của nền kinh tế và xã hội. Chứng khoán được Chính phủ phát hành là trái phiếu Chính phủ, trên đó ghi rõ thời hạn, mệnh giá, lãi suất và xác nhận nghĩa vụ trả nợ của Chính phủ đối với người sở hữu trái phiếu.

Doanh nghiệp

Ở Việt Nam có 2 hình thức doanh nghiệp phổ biến:

-

Công ty cổ phần (“CTCP”)

-

Công ty trách nhiệm hữu hạn (“CTTNHH”)

Cả 2 hình thức doanh nghiệp trên đều được phép phát hành chứng khoán để huy động vốn. Tuy nhiên, CTTNHH chỉ được phát hành trái phiếu, còn CTCP được phép phát hành cả trái phiếu và cổ phiếu.

Chỉ có CTCP được phép chào bán cổ phiếu và trái phiếu trên sàn chứng khoán sau khi đạt đủ điều kiện niêm yết chứng khoán của Sở giao dịch chứng khoán ban hành (gọi là CTCP niêm yết chứng khoán).

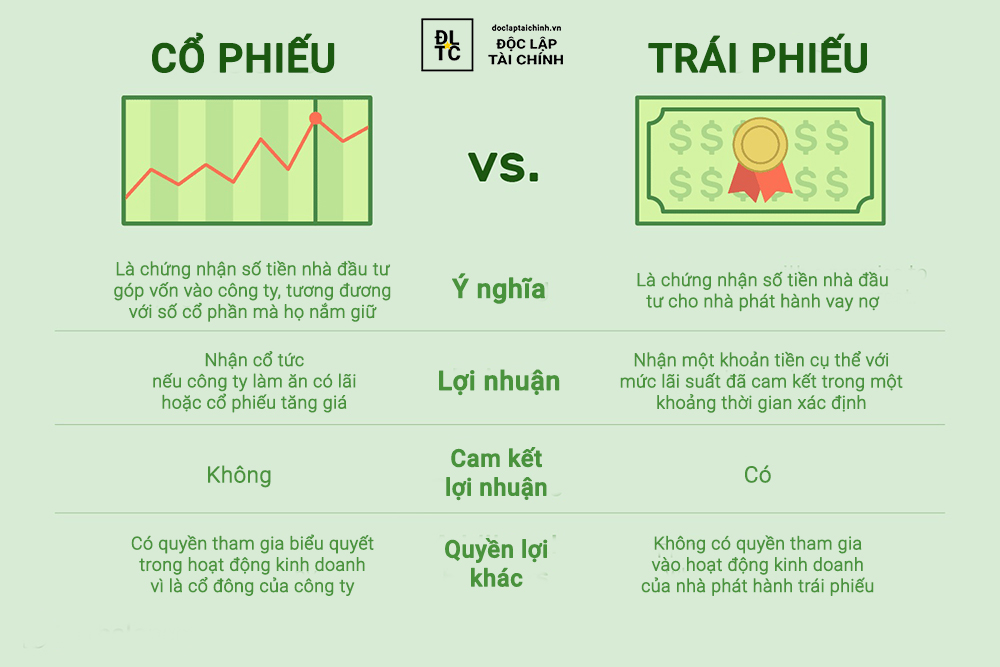

Cổ phiếu là gì?

Cổ phiếu là chứng nhận số tiền nhà đầu tư góp vốn, tương đương với số cổ phần mà họ nắm giữ. Người nắm giữ cổ phiếu được gọi là cổ đông của công ty.

Bạn hãy nhớ rằng, chỉ CTCP mới được phát hành cổ phiếu để huy động vốn. Vốn điều lệ, hoặc số tiền mà CTCP muốn huy động được chia thành nhiều phần bằng nhau, gọi là cổ phần. Mỗi một cổ phần được thể hiện bằng một cổ phiếu.

Bạn nắm giữ càng nhiều cổ phiếu, thì tỷ lệ sở hữu của bạn trong doanh nghiệp càng lớn.

Đọc thêm: Tìm hiểu về cổ phiếu (ĐẦY ĐỦ NHẤT)

Trái phiếu là gì?

Trái phiếu là chứng nhận số tiền nhà đầu tư cho nhà phát hành vay nợ. Người mua trái phiếu (còn được gọi là trái chủ) sẽ trở thành “chủ nợ” của nhà phát hành. Nhà phát hành trái phiếu sẽ phải trả cho người sở hữu trái phiếu với một khoản tiền cụ thể với mức lãi suất đã cam kết trong một khoảng thời gian xác định.

Nhà phát hành trái phiếu có thể là doanh nghiệp hay Chính phủ hoặc kho bạc nhà nước.

Thị trường chứng khoán là gì?

Thị trường chứng khoán là nơi diễn ra hoạt động phát hành, trao đổi mua bán, chuyển nhượng các loại chứng khoán.

Lý thuyết là vậy, để đơn giản hơn bạn có thể hiểu thị trường chứng khoán giống như một khu chợ với nhiều kẻ mua, người bán và đủ loại hàng hóa chứng khoán.

Nếu mua hàng ở ngoài chợ thì bạn sẽ được cầm nắm và đem hàng hóa về nhà. Ngược lại, nếu bạn mua hàng hóa trên thị trường chứng khoán thông thường sẽ không thể cầm về nhà được. Các sàn giao dịch chứng khoán (hãy coi họ như là người quản lý chợ) có trách nhiệm ghi lại thông tin và xác nhận bạn là chủ sở hữu của chứng khoán đã mua.

Cụ thể thị trường chứng khoán được chia thành 2 loại đó là thị trường sơ cấp và thị trường thứ cấp.

Thị trường sơ cấp

Thị trường sơ cấp (primary market) là nơi mua bán các loại chứng khoán mới phát hành từ doanh nghiệp hoặc Chính phủ. Đây được gọi là hoạt động huy động vốn cho nền kinh tế.

Qua hoạt động của thị trường sơ cấp, lượng tiền lớn nhàn rỗi trong xã hội sẽ được chuyển thành vốn đầu tư dài hạn cho nhà phát hành. Nói cách khác, thị trường sơ cấp là công cụ giúp nâng cao hiệu quả của hoạt động kinh tế bằng cách chuyển nguồn tiền nhàn rỗi sang nơi cần sử dụng.

Phần lớn những người mua trên thị trường sơ cấp là các tổ chức lớn và quỹ đầu tư.

Thị trường thứ cấp

Thị trường thứ cấp (secondary market) là nơi chứng khoán được mua bán lại sau khi phát hành trên thị trường sơ cấp.

Người mua tại thị trường sơ cấp sẽ giao dịch với các nhà đầu tư chứng khoán khác trên thị trường. Hiểu đơn giản, người bán nhận được tiền, còn người mua nhận được quyền sở hữu chứng khoán từ người bán, không có tiền mới được huy động cho nhà phát hành.

Các nhà đầu tư trên thị trường thứ cấp bao gồm tổ chức kinh tế như công ty, quỹ đầu tư và các cá nhân.

Đây chính là nơi mà bạn – những nhà đầu tư cá nhân tham gia đầu tư chứng khoán.

Đặc điểm của thị trường chứng khoán Việt Nam

Thị trường chứng khoán Việt Nam đã phát triển được gần 20 năm. Nhưng so với lịch sử 100 năm của các thị trường phát triển trên thế giới như Mỹ, Hong Kong… thì thị trường của chúng ta vẫn còn quá non trẻ và nhiều tiềm năng để phát triển.

Hiện nay, chúng ta mới ở giai đoạn bình minh khi chưa đến 2,8% dân số tham gia thị trường chứng khoán, con số đó quá nhỏ so với 12,6% ở Trung Quốc và 55% ở Mỹ.

Hãy nhìn xa hơn, 10 năm sau nếu 8% dân số Việt Nam tham gia thị trường chứng khoán, một lượng lớn tiền nhàn rỗi được đổ vào sẽ khiến giá chứng khoán tăng khủng khiếp thế nào?

Thành ra, bạn càng sớm biết tới đầu tư chứng khoán thì bạn càng thuận lợi hơn người khác trong hành trình đạt mục tiêu tài chính và làm giàu của chính mình và gia đình.

À, phải nói thêm rằng chứng khoán có nhiều loại, tuy nhiên ở Việt Nam các mặt hàng chứng khoán giao dịch trên thị trường chưa phong phú.

Với nhà đầu tư cá nhân thì chứng khoán được giao dịch chủ yếu là cổ phiếu.

Đầu tư chứng khoán là gì?

Hiểu đơn giản, đầu tư chứng khoán là việc bạn mua chứng khoán, có thể là cổ phiếu hoặc trái phiếu. Việc sở hữu những tài sản tài chính này giúp đồng tiền của bạn sinh sôi trong tương lai thông qua:

-

Hưởng lợi nhuận theo lãi suất cam kết

-

Hưởng cổ tức từ doanh nghiệp

-

Hưởng chênh lệch giá chứng khoán.

Nhà đầu tư cá nhân như tôi và bạn giao dịch cổ phiếu là chủ yếu, vì vậy tôi sẽ tập trung vào các vấn đề liên quan đến cổ phiếu.

Đầu tư cổ phiếu

Bạn có thể mua cổ phiếu chưa niêm yết (được CTCP chưa niêm yết phát hành) hoặc cổ phiếu đã niêm yết (được CTCP đã niêm yết trên sàn chứng khoán phát hành).

Nếu bạn mua cổ phiếu dưới cương vị một người làm kinh doanh, bạn có thể mua cổ phiếu chưa niêm yết để góp vốn cùng những cổ đông khác làm ăn lâu dài, tham gia điều hành, quản trị doanh nghiệp. Tuy nhiên, phải đặt sự tin tưởng đội ngũ lãnh đạo doanh nghiệp lên hàng đầu.

Nếu bạn mua cổ phiếu dưới cương vị một nhà đầu tư, tôi khuyến khích các bạn nên mua cổ phiếu đã niêm yết vì rủi ro thấp hơn, tính thanh khoản cao và sự minh bạch trong hoạt động tài chính và kinh doanh.

Lợi nhuận đầu tư cổ phiếu đến từ đâu?

Dưới đây là 2 nguồn lợi nhuận bạn có được khi mua cổ phiếu:

-

Hưởng chênh lệch giá (giữa giá mua và giá bán)

-

Hưởng cổ tức (bằng tiền mặt hoặc bằng cổ phiếu)

Hưởng chênh lệch giá

Khi bạn mua/bán cổ phiếu trên sàn chứng khoán, lợi nhuận của bạn thu được sẽ được tính bằng công thức:

Lãi/lỗ = (Giá bán – Giá mua) * Số lượng cổ phiếu – (Thuế + Phí giao dịch)

Ví dụ: Bạn mua cổ phiếu của Công ty Cổ phần FPT (mã: FPT)

-

Số lượng cổ phiếu bạn mua: 10.000 cổ phiếu

-

Giá mua: 50k đồng/cổ phiếu

-

1 năm sau bạn bán số cổ phiếu trên với giá bán: 60k đồng/cổ phiếu

-

Thuế: 0,1% giá trị giao dịch (chỉ áp dụng với giao dịch bán)

-

Phí giao dịch: 0,15% giá trị giao dịch (nếu giao dịch trên sàn VNDIRECT)

Khi đó, bạn sẽ tính như sau:

-

Phí giao dịch mua: 10.000 * 50k * 0,15% = 750k đồng

-

Phí giao dịch bán: 10.000 * 60k * 0,15% = 900k đồng

-

Thuế phải trả (áp dụng với giao dịch bán): 10.000 * 60k * 0,1% = 600k đồng

Do đó, lợi nhuận bạn thu được sẽ là:

Lãi = (60k – 50k) * 10.000 – (750k + 900k + 600k) = 97,75 triệu đồng

Mức lợi nhuận bạn đạt được là 19,55%/năm

Hiểu đơn giản, lợi nhuận bạn thu được là chênh lệch giữa giá cổ phiếu khi bán và giá cổ phiếu khi mua.

Tính thanh khoản của cổ phiếu đã niêm yết rất cao. Nghĩa là, bạn có thể dễ dàng bán cổ phiếu khi cần và sẽ luôn có người muốn mua lại số cổ phiếu của bạn.

Ví dụ về những cổ phiếu có mức lợi nhuận siêu tốt:

-

Cổ phiếu của Thế giới di động (MWG) trong giai đoạn 2016 – 2018 có mức lợi nhuận hơn 276%.

-

Cổ phiếu của Vàng bạc đá quý Phú Nhuận (PNJ) trong giai đoạn 2015 – 2018 có mức lợi nhuận +567%.

-

Nếu bạn bỏ 10 triệu mua cổ phiếu Tập đoàn Vingroup (VIC) từ 2009 thì đến 2019 bạn đã có số tiền là 230 triệu.

Những cổ phiếu nổi tiếng trên không hề khó để bạn tiếp cận, nền kinh tế Việt Nam tăng trưởng đều hàng năm sẽ giúp giá cổ phiếu các công ty đầu ngành tăng trong dài hạn.

Tóm lại, bạn có thể kiếm được rất nhiều tiền từ đầu tư chứng khoán. Nhưng chỉ khi bạn trang bị đầy đủ cho mình những kiến thức và kỹ năng cần thiết để biết đâu là thời điểm nên mua vào và đâu là thời điểm phải bán ra.

Hưởng cổ tức

Cổ tức là một phần lợi nhuận sau thuế được doanh nghiệp trích ra để trả lại cho bạn (với tư cách là cổ đông).

Nhà đầu tư cá nhân trên thị trường chứng khoán thường ít quan tâm đến cổ tức vì họ thường nắm giữ cổ phiếu trong ngắn hạn hoặc vì họ không hiểu bản chất của việc sở hữu cổ phiếu là gì.

Cổ tức thường được trả theo một trong 2 loại, hoặc cả 2 loại, gồm:

-

Tiền mặt

-

Cổ phiếu

Ví dụ: Bạn đang nắm giữ 15.000 cổ phiếu Dược phẩm Imexpharm (IMP). Năm 2019, IMP kinh doanh có lãi và quyết định trả cổ tức cho cổ đông theo tỷ lệ 10% tiền mặt và 10% cổ phiếu thưởng.

-

Cổ tức bằng tiền mặt = Số cổ phiếu x tỷ lệ trả tiền mặt (%) x mệnh giá cổ phiếu = 15.000 x 10% x 10.000 = 15 triệu đồng

-

Cổ tức bằng cổ phiếu = Số cổ phiếu x tỷ lệ trả cổ phiếu (%) = 15.000 x 10% = 1.500 cổ phiếu

Lưu ý rằng, mệnh giá cổ phiếu không liên quan đến thị giá (giá thị trường) của cổ phiếu.

Mệnh giá của cổ phiếu là giá trị danh nghĩa mà CTCP ấn định cho một cổ phần, được ghi trên cổ phiếu. Mệnh giá cổ phiếu chỉ có giá trị tham chiếu khi doanh nghiệp trả cổ tức bằng tiền mặt, không liên quan đến giá thị trường của cổ phiếu khi giao dịch. Thông thường, các CTCP thường để mệnh giá cổ phiếu là 10.000 đồng/cổ phần.

Thực tế là, có rất nhiều công ty niêm yết trả cổ tức hàng năm với tỷ suất cổ tức rất cao như: WCS, VCF, NCT, NTC, NTL, HAX.

Khám phá: Cổ tức là gì? Nhận cổ tức bằng tiền mặt hay cổ phiếu thì có lợi hơn?

Phong cách chơi cổ phiếu

Nhìn chung, các phong cách “chơi” cổ phiếu có khác biệt về kỹ thuật nhưng nếu xét theo yếu tố thời gian chỉ có thể chia làm 2 loại: đầu cơ ngắn hạn và đầu tư dài hạn.

Đầu cơ cổ phiếu ngắn hạn

Đầu tư cổ phiếu dài hạn

Lợi nhuận có thể cao nhưng đi kèm rủi ro cao do biến động liên tục về giá

Lợi nhuận ổn định, sinh ra từ lãi kép và rủi ro thấp hơn do bảo toàn vốn lâu dài

Lợi nhuận đến từ chênh lệch giá mua/bán

Lợi nhuận đến từ chênh lệch giá mua/bán và cổ tức

Liên tục thay đổi danh mục cổ phiếu

Trung thành với một vài mã chứng khoán

Phân tích kỹ thuật

Phân tích cơ bản

Phù hợp người có khẩu vị mạo hiểm cao

Phù hợp người có khẩu vị an toàn hoặc mạo hiểm trung bình

Những người đầu tư cổ phiếu dài hạn còn được chia thành 2 nhóm chính: nhà đầu tư năng động và nhà đầu tư phòng thủ. Quan trọng hơn, bạn cần phân biệt rõ đầu tư và đầu cơ là gì để từ đó có chiến lược đầu tư phù hợp với khẩu vị rủi ro và kỳ vọng lợi nhuận của bản thân.

Đọc thêm: Phân biệt giữa ĐẦU TƯ và ĐẦU CƠ. Bạn chọn phong cách nào cho bản thân?

Những “người chơi” trên thị trường chứng khoán

Lưu ý: Chúng ta đã tìm hiểu một số khái niệm căn bản nhất về chứng khoán. Để thống nhất cách hiểu, từ giờ khi tôi đề cập đến “thị trường chứng khoán” tức là tôi muốn nói đến “thị trường thứ cấp” và “đầu tư chứng khoán” sẽ là “đầu tư cổ phiếu”.

Như đã đề cập ở trên, thị trường chứng khoán giống như một khu chợ thì tất nhiên sẽ tấp nập kẻ mua người bán. Hành vi mua bán chứng khoán của những đối tượng này có thể thay đổi cung cầu về cổ phiếu trong một khoảng thời gian nhất định khiến giá cổ phiếu biến động. Vậy họ là ai?

Doanh nghiệp – Công ty cổ phần

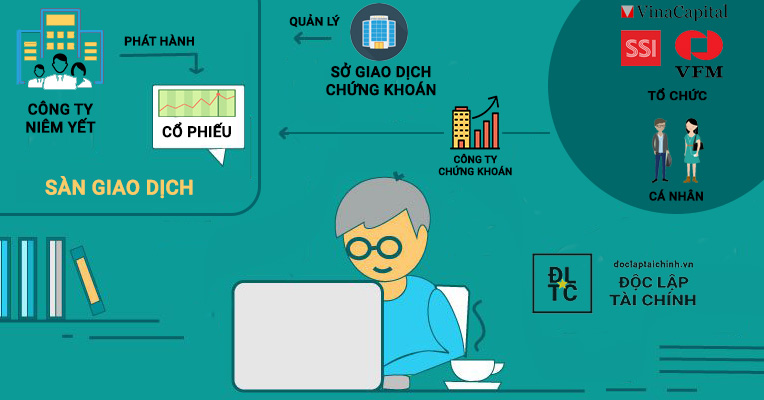

“Người chơi” đầu tiên là các doanh nghiệp, cụ thể hơn là công ty cổ phần niêm yết (gọi tắt là “công ty”).

Cổ phiếu của các công ty chính là hàng hóa trên thị trường chứng khoán.

Các công ty tham gia thị trường với mục tiêu huy động vốn cho hoạt động sản xuất, kinh doanh. Để chào bán cổ phiếu trên sàn chứng khoán, công ty phải đáp ứng điều kiện niêm yết chứng khoán của Sở giao dịch chứng khoán ban hành.

Tuy nhiên, không phải đã “lên sàn” thì sẽ mãi ở trên sàn chứng khoán. Trong quá trình hoạt động, nếu công ty không còn đáp ứng đủ các tiêu chuẩn niêm yết thì sẽ bị hủy niêm yết chứng khoán bắt buộc theo quy định của pháp luật.

Không chỉ là nhà phát hành, công ty có thể đóng vai một nhà đầu tư đi mua lại cổ phiếu của công ty khác, hoặc thậm chí công ty có thể mua lại chính cổ phiếu của mình đã phát hành nhằm hạn chế bị thâu tóm hoặc bình ổn giá cổ phiếu.

Bạn có biết?: Công ty Gemadept (GMD) là một trong những doanh nghiệp đầu tiên niêm yết trên sàn chứng khoán (2002). Nhờ huy động vốn cùng chiến lược tập trung vào lĩnh vực cảng biển cốt lõi, sau 18 năm GMD trở thành cổ phiếu đầu ngành logistics với vốn hóa thị trường hơn 7.000 tỷ đồng.

Nhà đầu tư cá nhân

Nhà đầu tư cá nhân chính là các bạn. Chúng ta là những nhà đầu tư nhỏ lẻ, chiếm số đông trên thị trường.

Thông thường, những cá nhân tham gia với mục đích hưởng lợi từ chênh lệch giá mua/bán khi đầu tư cổ phiếu. Một số người theo trường phái đầu tư giá trị thì kỳ vọng hưởng lợi từ cổ tức.

Nhà đầu tư cá nhân có lẽ là “người chơi” yếu thế nhất về thông tin và tiềm lực tài chính. Tâm lý đám đông cũng ảnh hưởng không nhỏ đến quyết định đầu tư của chúng ta.

Nhưng nhỏ thì chúng ta lại có những điểm lợi!

Đó là dễ dàng xoay chuyển tình hình với số vốn nhỏ và quyền tự chủ trong các quyết định mua/bán bất kỳ cổ phiếu nào để kiếm lợi/thoát lỗ một cách nhanh chóng.

Tuy nhiên, trên thị trường có một số nhà đầu tư cá nhân đặc biệt. Họ là những chủ doanh nghiệp, chủ ngân hàng hoặc là cá nhân chuyên nghiệp nhận ủy thác đầu tư. Là cá nhân, nhưng họ nắm rất nhiều tiền trong tay và các quyết định đầu tư thường có đội ngũ tư vấn đằng sau. Việc mua/bán cổ phiếu của các cá nhân này không chỉ vì lợi nhuận, mà còn nhằm tăng quyền kiểm soát doanh nghiệp, điều chỉnh giá cổ phiếu,…

Bạn có biết?: Năm 2020, ông Trịnh Văn Quyết – Chủ tịch HĐQT Công ty FLC đã chi hơn 200 tỷ đồng để mua vào 50 triệu cổ phiếu FLC, đẩy mức giá cổ phiếu này ở mức 4.550 đồng/cp vào cuối năm 2020.

Nhà đầu tư tổ chức

Dân trong nghề hay gọi họ với cái tên “thân mật” là Big Boys (BBs). Họ là các tổ chức tài chính, chứng khoán, ngân hàng, bảo hiểm, các quỹ đầu tư,…

Nhà đầu tư tổ chức có thể là tổ chức trong nước hoặc nước ngoài.

Trong nước

Nước ngoài

VietFund Management (VFM)

Vietnam Holding

CÔNG TY QUẢN LÝ QUỸ SSI (SSIAM)

FTSE Vietnam

VinaCapital

IDG Capital

Dragon Capital

PYN Elite

Đặc thù hoạt động như một doanh nghiệp, họ có bộ máy vận hành chuyên nghiệp để tìm kiếm và phân tích thông tin, ra quyết định đầu tư, tiềm lực tài chính dồi dào và ưa thích đầu tư cổ phiếu dài hạn.

Với thiên hướng đầu tư dài hạn, họ sẽ định giá cổ phiếu và doanh nghiệp rất kỹ lưỡng trước khi ra quyết định. Vì vậy, một khi các BBs ra quyết định mua/bán một cổ phiếu thì đó là tín hiệu lớn đối với thị trường.

Ngoài mục đích hưởng lợi chứng khoán, nhà đầu tư mua cổ phiếu còn nhằm mục đích khác như M&A (mua bán, sát nhập doanh nghiệp).

Hãy lưu ý đối với các tổ chức nước ngoài (còn gọi là “khối ngoại”).

Họ là “thế lực” rất mạnh trên thị trường. Gần đây, lượng vốn ngoại chảy vào thị trường chứng khoán tăng mạnh qua từng năm vì chứng khoán Việt Nam có quá nhiều tiềm năng để phát triển.

Khối ngoại lấn át tổ chức trong nước cả về số lượng lẫn số tiền “đổ” vào thị trường chứng khoán.

Bất kỳ cổ phiếu nào được khối ngoại mua vào đều tạo được sức hút trên thị trường. Ngược lại, cổ phiếu nào bị họ bán ra sẽ tạo làn sóng bán tháo.

Do đó, bạn nên theo dõi giao dịch của nhà đầu tư nước ngoài. Biết đâu lại có cơ hội “theo chân người khổng lồ” thì sao?

Bạn có biết?: Trong năm 2020, khối ngoại đã bán ròng 3 mã cổ phiếu MSN, HPG và VIC với tổng giá trị hơn 10 nghìn tỉ đồng dù cho đây là 3 công ty đầu ngành tại Việt Nam.

Công ty chứng khoán

Hoạt động của thị trường chứng khoán không thể thiếu các công ty chứng khoán.

Để có thể giao dịch trên thị trường chứng khoán, nhà đầu tư phải có tài khoản giao dịch mở tại các công ty chứng khoán. Các công ty chứng khoán thông qua hoạt động môi giới, tư vấn đầu tư sẽ đóng vai trò làm cầu nối giao dịch giữa các nhà đầu tư.

Công ty chứng khoán sẽ cung cấp nguồn thông tin hữu ích bao gồm báo cáo phân tích thị trường, phân tích ngành, phân tích doanh nghiệp … để nhà đầu tư có những nhận định riêng chính xác.

Họ cũng đóng vai trò trung gian huy đông vốn cho doanh nghiệp thông qua tư vấn, bao lãnh phát hành cổ phiếu.

Đôi khi, công ty chứng khoán cũng đóng vai trò là một “người chơi” trên thị trường, mua/bán chứng khoán để hưởng lợi nhuận (gọi là “tự doanh chứng khoán”).

Một số công ty chứng khoán hàng đầu tại Việt Nam hiện nay: VCBS, MBS, VDSC, SSI, VND.

Cơ quan quản lý

Cơ quan quản lý có trách nhiệm đảm bảo những “người chơi” tuân thủ “luật chơi” trên thị trường.

Bộ Tài Chính chịu trách nhiệm cao nhất về thị trường chứng khoán Việt Nam, phía dưới là Ủy ban chứng khoán nhà nước thực hiện chức năng tham mưu và cuối cùng là 2 cơ quan chuyên môn gồm:

-

Sở giao dịch chứng khoán: có 2 Sở giao dịch chứng khoán gồm Sở giao dịch chứng khoán Hà Nội và Sở giao dịch chứng khoán TP. Hồ Chí Minh, đều hoạt động theo mô hình Công ty TNHH MTV do Nhà nước (đại diện là Bộ Tài chính) làm chủ sở hữu. Đây là nơi tổ chức, vận hành giao dịch cổ phiếu, trái phiếu và các loại chứng khoán khác.

-

Trung tâm lưu ký chứng khoán (VSD): thực hiện chức năng thanh toán, đăng ký và lưu ký chứng khoán.

Sàn giao dịch chứng khoán

Sàn giao dịch chứng khoán là địa điểm tập trung các hoạt động như: phát hành, mua/bán chứng khoán được tổ chức vận hành bởi Sở giao dịch chứng khoán.

Các chứng khoán được niêm yết trên sàn là chứng khoán của các công ty đã đáp ứng các tiêu chuẩn niêm yết.

Ở Việt Nam có 3 sàn giao dịch chứng khoán chính thống, gồm:

-

Sàn giao dịch chứng khoán Hà Nội (HNX): được vận hành bởi Sở giao dịch chứng khoán Hà Nội.

-

Sàn giao dịch chứng khoán TP. HCM (HOSE): được vận hành bởi Sở giao dịch chứng khoán TP. Hồ Chí Minh.

-

Sàn giao dịch chứng khoán UPCoM: được vận hành bởi Sở giao dịch chứng khoán Hà Nội.

Hoạt động giao dịch được vận hành bởi Sở giao dịch chứng khoán tạo thành thị trường giao dịch tập trung.

Các sản phẩm chứng khoán được giao dịch trên sàn HNX và HOSE gồm: cổ phiếu niêm yết, trái phiếu Chính phủ, trái phiếu doanh nghiệp, chứng chỉ quỹ ETF, chứng khoán phái sinh và chứng quyền.

Riêng sàn UPCoM, đây là nơi giao dịch cổ phiếu, trái phiếu đến từ các công ty chưa niêm yết, chưa đạt đủ tiêu chuẩn để niêm yết trên sàn HNX và HOSE.

Điều kiện để được phát hành chứng khoán trên các sàn cũng khác nhau. Trong 3 sàn trên thì sàn HOSE có những điều kiện khó đáp ứng nhất, do đó những chứng khoán được mua/bán trên sàn HOSE đều được đánh giá cao về giá trị cũng như mức thanh khoản tốt. Kế tiếp là sàn HNX và cuối cùng là UPCoM.

Bạn đang cảm thấy bối rối vì quá nhiều sản phẩm chứng khoán? Bạn đang tự hỏi mình nên giao dịch ở sàn nào?

Hãy cứ bình tĩnh! Bạn chỉ cần tập trung vào cổ phiếu mà thôi. Tôi khuyến khích bạn đầu tư cổ phiếu niêm yết trên sàn HOSE vì những ưu điểm sau:

-

Doanh nghiệp đã phát hành cổ phiếu phải đáp ứng điều kiện về hoạt động kinh doanh, báo cáo tài chính, công bố thông tin

-

Tính thanh khoản, nhu cầu mua/bán cao

-

Dòng tiền “chảy” vào sàn HOSE rất lớn

Nói như vậy, không có nghĩa là bạn bỏ qua một số mã cổ phiếu hấp dẫn trên sàn HNX và UPCOM. Thị trường cổ phiếu rất lớn, và luôn có cơ hội cho những người biết phân tích, chọn lọc cổ phiếu tốt, có tiềm năng tăng giá trong tương lai.

Bạn không cần phải lên tận Sở giao dịch để mua/bán cổ phiếu. Việc mua/bán cổ phiếu sẽ thông qua nền tảng website của các công ty chứng khoán. Chỉ cần tạo tài khoản, nạp tiền và mua những mã cổ phiếu bạn yêu thích qua những cái click chuột, rất đơn giản!

Chỉ số chứng khoán

Chỉ số chứng khoán là thông tin thể hiện bình quân giá chứng khoán hiện tại so với giá chứng khoán bình quân thời kỳ gốc (cơ sở) được định sẵn.

So sánh giá trị chỉ số giữa hai thời điểm khác nhau ta được sự biến động giữa hai thời điểm đó.

Nhờ đó bạn có thể đánh giá biến động giao dịch và giá cả trên thị trường chứng khoán diễn ra thế nào.

Tôi sẽ giới thiệu đến các bạn những chỉ số (index) thông dụng nhất.

VN-Index

Chỉ số VN-Index là chỉ số thể hiện xu hướng biến động giá của toàn bộ cổ phiếu niêm yết trên sàn giao dịch chứng khoán TP. HCM (HOSE). VN-Index so sánh tổng giá trị vốn hóa của toàn bộ thị trường so với giá trị vốn hóa thời điểm cơ sở tại ngày 28/07/2000, ngày đầu tiên thị trường đi vào hoạt động.

Ví dụ: Chỉ số VN-Index ngày 31/12/2020 là 1,103.87, tức là giá trị thị trường của tất cả cổ phiếu niêm yết và giao dịch tại sàn HOSE đang lớn hơn 11 lần giá trị cơ sở.

Đây là chỉ số mà bạn sẽ thường nghe báo đài nhắc đến nhiều nhất, từ lâu chỉ số VN-Index được coi là đại diện cho sự “nhộn nhịp” của TTCK Việt Nam.

VN30-Index

Chỉ số VN30 là chỉ số giá cổ phiếu của 30 công ty niêm yết trên sàn HOSE có giá trị vốn hóa và thanh khoản hàng đầu. Để lọt vào rổ 30 cổ phiếu của VN30, các công ty phải là đầu ngành của một lĩnh vực.

VN30 được coi là đại diện cho cổ phiếu bluechip, có sức hấp dẫn cao đối với các nhà đầu tư tổ chức và nhà đầu tư cá nhân ưa thích dài hạn vì các công ty lớn có sức khỏe tài chính tốt, hoạt động kinh doanh hiệu quả.

HNX-Index

Chỉ số HNX-Index là chỉ số thể hiện xu hướng biến động giá của toàn bộ cổ phiếu niêm yết trên sàn giao dịch chứng khoán Hà Nội (HNX).

Phương pháp tính HNX-Index tương tự VN-Index.

HNX30-Index

Chỉ số HNX30 bao gồm 30 cổ phiếu có thanh khoản và giá trị vốn hóa tốt nhất trên thị trường cổ phiếu niêm yết của sàn HNX.

HNX30-Index giúp nhà đầu tư có cái nhìn đa chiều về thị trường cổ phiếu cổ phiếu cạnh chỉ số tổng hợp HNX-Index. Đây cũng là một trong những công cụ để nhà đầu tư chọn lọc cổ phiếu một cách dễ dàng.

Các thao tác trên sàn giao dịch chứng khoán

Trong bước tiếp theo này, bạn sẽ học cách thực hiện những việc sau:

-

Mở tài khoản chứng khoán

-

Học cách đọc bảng giá chứng khoán

-

Tìm hiểu về các quy định khi mua/bán chứng khoán

Mở tài khoản chứng khoán ở đâu?

Để mở tài khoản chứng khoán, bạn cần chọn cho mình 1 công ty chứng khoán uy tín để mở tài khoản. Mỗi công ty chứng khoán sẽ có mức phí giao dịch khác nhau (dù không quá chênh lệch).

Bạn hãy đọc bài viết sau: Hướng dẫn mở tài khoản giao dịch chứng khoán online (2021)

Đọc bảng giá chứng khoán

Bảng giá chứng khoán là nơi thể hiện giá trị và khối lượng chứng khoán mà các nhà đầu tư đặt lệnh giao dịch trên sàn.

Số liệu trên bảng giá thể hiện nhu cầu mua/bán cổ phiếu trên thị trường, từ đó bạn có thể ra quyết định mua/bán ở mức giá kỳ vọng.

Mỗi công ty chứng khoán sẽ có 1 bảng giá chứng khoán riêng, tuy nhiên nội dung không khác nhau vì đều lấy số liệu từ Sở giao dịch chứng khoán. Điểm khác nhau duy nhất là ở giao diện mà thôi.

Quy định khi mua/bán chứng khoán

Nơi bạn tham gia mua bán, tức sàn giao dịch chứng khoán là một hình thức của thị trường tài chính, nó có “luật chơi” hay những quy định riêng được Sở giao dịch chứng khoán ban hành.

Với vai trò là một “người chơi”, bạn cần nắm vững những nội dung sau trước khi mua/bán cổ phiếu:

-

Quy định mua bán của sở giao dịch chứng khoán

-

Thời gian giao dịch và phiên khớp lệnh trên sàn chứng khoán

Tìm kiếm những cổ phiếu tốt

Tính tới ngày 20/06/2020, sàn HNX có 357 doanh nghiệp niêm yết, sàn HOSE có 380 doanh nghiệp niêm yết. Vậy tổng cộng có 737 doanh nghiệp, tương ứng với 737 mã cổ phiếu trên 2 sàn. Quy mô niêm yết toàn thị trường ở mức hơn 1 triệu tỷ đồng, cho thấy khối lượng cổ phiếu nhiều đến mức nào (nguồn: vietstock.vn)

Đứng giữa một thị trường với nhiều mã cổ phiếu như vậy, việc đầu tiên cần làm là tìm kiếm những cổ phiếu tốt để tạo thành rổ cổ phiếu ưa thích. Sau đó mới tiến hành “sàng lọc” những cổ phiếu xứng đáng để đầu tư.

Việc tìm kiếm những cổ phiếu tốt tương tự như việc bạn lập danh sách những món đồ muốn mua khi đi trong siêu thị. Nhưng với ngân sách có hạn, bạn chỉ mua những món đồ thật sự cần thiết, những món còn lại bạn sẽ mua sau, vào một thời điểm thích hợp hơn.

Có lẽ bạn nghĩ rằng: “tôi không phải nhà đầu tư chuyên nghiệp, vì thế tôi sẽ mua cổ phiếu theo lời tư vấn của nhân viên môi giới chứng khoán”.

Bạn không hề cô đơn khi nghĩ như vậy, rất nhiều người có suy nghĩ như bạn.

Nhưng…nhà đầu tư huyền thoại Warren Buffett có câu hài hước rằng:

Phố Wall là nơi duy nhất mà những người đi xe Rolls-Royce xin lời khuyên từ những người đi tàu điện ngầm.

Phố Wall – đại diện cho cộng đồng giao dịch tài chính lớn nhất thế giới, thường xảy ra hiện tượng người giàu cầm tiền nhàn rỗi đem đi đầu tư nhưng phải xin lời khuyên từ những nhân viên môi giới làm công ăn lương.

Tôi không đánh giá thấp tầm quan trọng và năng lực của nhân viên môi giới. Còn gì tuyệt vời hơn khi bạn gặp được một nhân viên môi giới cổ phiếu có tầm và có tâm. Nhưng thực tế, hiếm có nhà môi giới nào đạt đủ chữ tầm và tâm trong công việc.

Tóm lại, lời khuyên chân thành mà tôi dành cho bạn là: bạn có thể tham khảo ý kiến của các nhân viên môi giới, tuy nhiên việc quyết định mua/bán cổ phiếu phải phụ thuộc chính bản thân bạn.

Vậy các bạn có thắc mắc ý tưởng chọn lọc cổ phiếu của tôi đến từ đâu không?

Thực ra nguồn ý tưởng cổ phiếu của tôi cũng chẳng có gì cao siêu đâu các bạn à. Bí quyết của tôi là: đọc, đọc và đọc. Tôi đọc những cổ phiếu mà chúng tôi cho là thú vị. Những cổ phiếu từ những công ty, thương hiệu mà tôi biết.

Nếu bạn thường xuyên đi mua sắm, hiển nhiên bạn sẽ bắt gặp những sản phẩm hoặc thương hiệu đến từ những công ty nổi tiếng đã niêm yết trên sàn (còn nếu không thì có lẽ bạn không để tâm đến mà thôi).

Ví dụ: sữa Vinamilk của Công ty Vinamilk (VNM), trung tâm thương mại Vincom có liên quan đến Vincom Retail (VRE) và tập đoàn Vingroup (VIC), tương ớt Chinsu là sản phẩm của tập đoàn Masan (MSN).

Tất nhiên, không phải bất kỳ cổ phiếu của những công ty nổi tiếng là đáng để bạn bỏ tiền vào. Nổi tiếng chưa chắc đã đi kèm với cổ phiếu tốt. Nhưng đây là một khởi đầu đơn giản để bạn bắt đầu hình thành nên rổ cổ phiếu của riêng mình.

Tôi còn đọc tin tức về lợi nhuận, về những cổ phiếu giá giảm mạnh, những cổ phiếu mới, những cổ phiếu được khuyến nghị từ một vài người bạn đầu tư giỏi thông qua những câu chuyện cafe ăn trưa.

Việc đọc của tôi diễn ra hằng ngày như một thói quen sẽ cung cấp ý tưởng cho tôi liên tục, nhưng tôi cho rằng bước này chỉ chiếm khoảng 20%-25% quá trình đầu tư, và quá trình chọn lọc, nắm giữ cổ phiếu còn lại mới là nhân tố quyết định đến thành công bên vững.

Báo cáo khuyến nghị từ các công ty chứng khoán

Những khuyến nghị đầu tư được đưa ra thông qua những báo cáo phân tích tài chính chuyên sâu, được thực hiện bởi những chuyên viên chuyên nghiệp của công ty chứng khoán (CTCK).

Nếu bạn mới bắt đầu thì những báo cáo phân tích này sẽ là nguồn thông tin tham khảo vô cùng hữu ích.

Để hiểu rõ về báo cáo phân tích tài chính, bạn nên có kiến thức về đọc hiểu báo cáo tài chính doanh nghiệp.

Bạn có thể tham khảo 3 nguồn báo cáo phân tích chất lượng:

Sử dụng những bộ lọc cổ phiếu

Bộ lọc cổ phiếu xoay quanh các chỉ số tài chính của doanh nghiệp như:

-

Khả năng sinh lợi (ROA, ROE, ROIC…)

-

Tỷ lệ đòn bẩy (Nợ vay/Vốn chủ sở hữu…)

-

Các chỉ số định giá (P/E, P/B, EV/EBITDA…)

Đôi khi tôi cũng sử dụng bộ lọc (stock screener) của một số CTCK như VNDIRECT, nhưng thường những bộ lọc ở Việt Nam hay bị lỗi về mặt dữ liệu do các cổ phiếu niêm yết mới nhiều quá, hoặc những lỗi chia tách cổ phiếu khác, nên thường không chính xác (quan điểm của riêng tôi). Nếu có điều kiện, bạn nên dùng bộ lọc của Bloomberg (phải trả phí) sẽ đúng hơn đấy.

Lưu ý rằng bộ lọc chỉ có thể đưa ra được các nhân tố định lượng, nếu bạn muốn nắm giữ lâu dài một cổ phiếu mà yên tâm, nhất thiết bạn phải phân tích thêm các yếu tố định tính khác như bộ tiêu chí 4M của ngài Phil Town một cách thuần thục!

Chia sẻ kinh nghiệm của tôi: muốn tìm được một cổ phiếu tốt để đưa vào rỏ, tôi thường kết hợp cả 3 cách trên và tạo thành 03 bước.

- Bước 01: chủ động đọc báo chí (tôi hay đọc trên website

chủ động đọc báo chí (tôi hay đọc trên website cafef.vn ) để tiếp cận thông tin cơ bản về doanh nghiệp

-

Bước 02: sử dụng bộ lọc cổ phiếu với các tiêu chí do tôi tự đặt ra để phân tích sơ bộ hoạt động tài chính

-

Bước 03: tham khảo thêm báo cáo khuyến nghị của các công ty chứng khoán

Thực hiện đủ 3 bước nêu trên, tôi sẽ quyết định có đưa cổ phiếu đó vào rỏ ưa thích hay không.

Việc tìm kiếm ý tưởng cổ phiếu cần phải đáp ứng đủ 3 nguyên tắc: kĩ lưỡng, đảm bảo an toàn vốn gốc và hứa hẹn mức sinh lời thỏa đáng như những gì ngài Benjamin Graham đã dặn dò các môn đệ.

Xin nhấn mạnh với bạn rằng nguồn ý tưởng về rỏ cổ phiếu chỉ là một bước đầu tiên rất nhỏ trong quá trình đầu tư. Sau khi có ý tưởng, bạn phải thực hành phân tích, định giá, nôm na như “làm bài tập về nhà”, xác định biên an toàn. Thậm chí sau khi mua xong, bạn còn phải kiểm soát tâm lý và kiểm soát rủi ro dài dài sau đó nữa.

Phân tích và định giá cổ phiếu

Sau khi đã tạo ra một rỏ cổ phiếu ưa thích, bạn sẽ cần phân tích và định giá những cổ phiếu trong rỏ.

Nếu như sử dụng bộ lọc cổ phiếu chỉ để phân tích sơ bộ, căn bản cổ phiếu thì bước này sẽ là phần phức tạp và đòi hỏi bạn sẽ phải nghiên cứu nhiều nhất.

Cụ thể:

-

Lợi thế cạnh tranh của công ty đó là gì?

-

Tốc độ tăng trưởng của công ty và của ngành

-

Hoạt động kinh doanh, sức khỏe tài chính của công ty

-

Ban lãnh đạo của công ty

-

Giá trị nội tại (giá trị thực) của cổ phiếu là bao nhiêu?

Tất cả những phân tích trên chỉ để hướng đến một mục tiêu:

Bạn sẽ mua cổ phiếu ở mức giá rẻ hơn giá trị thực

Tất cả những kiến thức cần thiết về định giá cổ phiếu sẽ được giới thiệu đến bạn qua những bài viết sau.

Mua cổ phiếu và nắm giữ trong dài hạn

Nhiều “nhà đầu tư”, mà thực chất phải gọi họ là nhà đầu cơ có sở thích chơi chứng khoán ngắn hạn, thậm chí là “day trading” (mua bán cổ phiếu trong thời gian trong ngày). Ai cũng có sở thích, khẩu vị rủi ro khác nhau nên tôi cũng không có cái nhìn ác cảm về việc đầu cơ. Nhưng hầu hết những cá nhân đều không phù hợp với việc đầu cơ do thiếu kỹ năng và thời gian để theo dõi biến động giá của thị trường, do đó việc đầu cơ đối với chúng ta như những ván đặt cược đầy đỏ đen.

Tự nhận là một người có khẩu vị tương đối an toàn, tôi cẩn trọng phân tích cơ bản (fundamental analysis) trước khi đầu tư và không thích hàng ngày phải nhìn vào bảng điện xem các con số nhảy múa.

Warren Buffett có 1 câu nói rất nổi tiếng

Điều số 1: quan trọng nhất là không để mất tiền

Điều số 2: không được quên điều số 1

Với ưu tiên bảo toàn vốn là số 1, tôi lựa chọn phương pháp đầu tư và nắm giữ cổ phiếu trong dài hạn.

Đầu tư dài hạn là phương án phù hợp nhất với các cá nhân, kể cả là những người mới lẫn người đã từng có kinh nghiệm trên thị trường vì nó sẽ giúp bạn giảm thiểu rủi ro và bảo toàn vốn, lợi nhuận ổn định hàng năm kết hợp với lãi suất kép sẽ tạo ra khối tài sản không tưởng. Tất nhiên, cùng là đầu tư dài hạn nhưng không phải ai cũng giống ai. Mỗi người có những chiến lược mua bán khác nhau để tối đa lợi nhuận từ cổ phiếu.

Sau khi đã tạo ra rổ cổ phiếu ưa thích, sàng lọc được những cổ phiếu xứng đáng để đầu tư thì việc cuối cùng là “xuống tiền” để nắm giữ cổ phiếu. Hãy chắc chắn là nắm giữ lâu dài cổ phiếu của những doanh nghiêp tốt, có tiềm năng phát triển trong tương lai! Không ai lại bỏ nhiều công nhiều sức để tổng hợp, rồi lại sàng lọc cổ phiếu chỉ để nắm giữ ngắn hạn.

Đến thời điểm thích hợp bạn sẽ bán cổ phiếu để chốt lời. Đó là khi giá thị trường của cổ phiếu vượt qua giá trị thực và bạn sẵn sàng chuyển đổi sang các cổ phiếu khác tiềm năng hơn.

Phân tích và định giá cổ phiếu là nền tảng quan trọng để bạn ra quyết định mua/bán hợp lý.

Đoc thêm: Đầu tư và đầu cơ là gì? Hai trường phái đầu tư quan trọng bạn cần biết

Giải đáp những câu hỏi thường gặp

Trong phần này, tôi sẽ giải đáp những câu hỏi mà hầu hết những nhà đầu tư mới thường gặp phải.

Cần bao nhiêu tiền để chơi chứng khoán?

Cổ phiếu Ngân hàng Sài Gòn Thường Tín (STB) có giá 17.600 đồng vào ngày 6/2/2020. Với 1.760.000 đồng, bạn có thể mua được 100 cổ phiếu STB.

Tất nhiên, đã gọi là đầu tư thì sẽ không có chuyện mua duy nhất một mã cổ phiếu. Bạn có thể bắt đầu với việc mua 5 mã cổ phiếu. Kể cả như vậy, số tiền khởi đầu cũng đâu có nhiều phải không?

Không có kiến thức tài chính có đầu tư được không?

Đầu tư được!

Nhưng việc nắm vững kiến thức tài chính như các chỉ số tài chính doanh nghiệp cơ bản là nền tảng giúp khoản đầu tư cổ phiếu dài hạn hiệu quả.

Kiến thức về kinh tế vĩ mô, chu kỳ kinh tế, tâm lý đầu tư và quản trị rủi ro cũng khá quan trọng.

Tôi biết, đối với người mới, đặc biệt là những ai không am hiểu về tài chính và kinh tế thì việc học nhiều kiến thức như vậy có thể khiến bạn cảm thấy khá nản. Nhưng hãy nhìn xa hơn, đâu có thành công nào mà không phải trả công sức.

Có nên sử dụng phân tích kỹ thuật không?

Phân tích kỹ thuật là một trường phái được công nhận toàn thế giới và có hiệu quả riêng đối với những người đầu cơ. Phân tích kỹ thuật thường được gắn liền với đầu tư ngắn hạn, lướt sóng, “day trading”.

Đối với những nhà đầu tư cổ phiếu dài hạn như tôi, phân tích kỹ thuật không phải là phương pháp được ưa thích.

Tuy nhiên, tôi không phản đối bất kỳ 1 phương pháp đầu tư nào.

Việc áp dụng phương pháp đầu tư còn phụ thuộc vào từng người vì mỗi người có mục tiêu, khẩu vị rủi ro và phong cách chơi chứng khoán khác nhau.

Phân tích kỹ thuật cũng có thể được áp dụng trong đầu tư dài hạn như một công cụ để nhà đầu tư có cái nhìn rõ hơn về biến động giá cổ phiếu và nhu cầu thị trường, hỗ trợ cho quyết định mua cổ phiếu với mức giá được cho là rẻ nhất.

Điều quan trọng nhất là: bạn nên có một phương pháp đầu tư đồng nhất, nhất quán trong suốt một giai đoạn đầu tư.

Chơi cổ phiếu lướt sóng liệu có đơn giản?

Nhiều nhà đầu cơ chỉ coi cổ phiếu đơn giản là những chấm xanh chấm đỏ trên bảng điện, họ mua/bán cổ phiếu với tâm thế đánh bạc và rồi luôn tự hỏi: “Tại sao giá cổ phiếu X lại tăng/giảm đột ngột trong thời gian ngắn như vậy?”

Giá cổ phiếu trong ngắn hạn bị tác động bởi nhiều động lực: dòng vốn, thao túng/làm giá bởi các thế lực “tay to”, nhưng động lực lớn nhất là tâm lý đám đông. Không thể đoán nguyên nhân tăng/giảm giá cổ phiếu chính xác trong ngắn hạn vì hàng vạn nhà đầu tư khác nhau sẽ có hàng nghìn lệnh giao dịch đặt trái ngược nhau. Liệu có ai đọc được suy nghĩ của 10.000 nhà đầu tư trên thị trường?

Vì vậy, chơi cô phiếu “lướt sóng” là canh bạc đầy rủi ro và không dễ dàng. Bạn có chấp nhận canh bạc này?

Báo cáo tài chính có quan trọng?

Nhà đầu tư nổi tiếng Peter Lynch người Mỹ từng có câu châm ngôn nổi tiếng:

Đằng sau mỗi cổ phiếu là một doanh nghiệp đang hoạt động. Nếu doanh nghiệp tệ hại, giá cổ phiếu sẽ tệ đi. Nếu doanh nghiệp làm ăn tấn tới, chẳng có lý do gì mà giá cổ phiếu không tăng lên trong dài hạn.

Muốn biết được doanh nghiệp làm ăn có hiệu quả hay không, bạn cần có kỹ năng đọc hiểu báo cáo tài chính.

Dựa vào báo cáo tài chính, bạn có thể biết được hiệu quả kinh doanh của doanh nghiệp trong quá khứ, hiện tại và dự đoán cho dài hạn thông qua phân tích các nhóm chỉ số tài chính như chỉ số định giá thị trường, chỉ số hiệu suất hoạt động,…

Đọc hiểu báo cáo tài chính và phân tích chỉ số tài chính là công cụ giúp nhà đầu tư có thể tìm kiếm nhanh và định giá cổ phiếu tốt trước khi ra quyết định mua và nắm giữ trong dài hạn.

Bài tiếp theo: Đầu tư và đầu cơ là gì? Hai trường phái đầu tư quan trọng bạn cần biết (ĐTCK P2)