Công thức quản lý tài chính cá nhân nổi tiếng khắp thế giới

Phương pháp quản lý tài chính JARS chỉ bằng 6 cái lọ là một công thức quản lý tài chính cá nhân nổi tiếng khắp thế giới từ hàng trăm năm nay được những người thành công áp dụng. Đặc biệt, họ còn truyền lại phương pháp hữu ích này để giáo dục tư duy nỗ lực vươn tới thành công cho thế hệ sau.

Quản lý tiền không làm mất tự do – nó tạo ra tự do.

Chắc hẳn đây không phải là lần đầu tiên bạn nghe nhắc đến phương pháp này phải không? Nếu muốn tự chủ về tài chính, bạn phải bắt đầu quản lý tiền bạc của chính mình. Và tôi đã bắt đầu làm điều này vào năm 2006 sau khi đọc cuốn sách “Secrets of the Millionaire Mind” (tạm dịch: “Bí mật tư duy triệu phú”) của T. Harv Eker.

Trước đó, tôi và vợ tôi thường chỉ quản lý chi tiêu theo thói quen thường ngày. Chúng tôi thường chi tiêu khá nhiều khoản vào hàng tháng và không tiết kiệm được bao nhiêu. Vào thời điểm đó, tôi đang điều hành nhãn hiệu Nissan 350Z mới, và kiếm được một khoản tiền 800 đô la mỗi tháng, không bao gồm tiền bảo hiểm và tiền nhiên liệu chi cho phương tiện đi lại.

Nội Dung Chính

JARS: Phương pháp quản lý tài chính bằng 6 cái lọ

Sau đó vợ chồng tôi bắt đầu sử dụng hệ thống quản lý tiền theo nguyên tắc 6 cái lọ được nhắc đến trong cuốn sách “Secrets of the Millionaire Mind”. Những cái lọ ấy là gì? Hũ thuỷ tinh hoặc hũ nhựa. Dưới đây là một bức ảnh những cái lọ từ văn phòng của tôi:

Bản thân những cái lọ không thực sự quan trọng. Điều quan trọng là hệ thống quản lý tài chính cá nhân của bạn. Thực tế, chúng tôi mua những cái lọ như một lời nhắc nhở trực tiếp đến những khoản chi tiêu khi quản lý chúng. Tuy nhiên, sáu cái lọ (có thể là két sắt hay tài khoản ngân hàng) – ta gọi là 6 cái quỹ tài chính. Mỗi cái lọ đều có tên và chức năng nhất định.

Quản lý tiền bạc để gặt hái được thành công

Ngay khi bắt đầu quản lý tài chính, tôi đã mua được 350Z. Sau năm đầu tiên, không có bất kỳ sự thay đổi lớn nào về thu nhập và tất cả các chi phí được chi trả bằng nhau, giá trị tài sản của chúng tôi tăng đáng kể khoảng 45%. Khi học cách làm thế nào để áp dụng hệ thống này, chúng tôi nhận ra rằng nó khá đơn giản và không làm tốn quá nhiều thời gian của bản thân.

Dưới đây là kết quả chúng tôi thu được sau khi áp dụng JARS trong vòng 12 tháng:

- Giá trị tài sản ròng (net worth) tăng 45%.

- Mua được căn nhà đầu tiên trị giá 337.000 đô la.

- Thu nhập thụ động (passive income) 800 đô la/tháng bằng việc cho thuê tầng hầm.

- 200 đô la tiền lãi từ tài khoản tiết kiệm ngân hàng. Vào thời điểm đó, chúng tôi sử dụng các tài khoản ING Direct savings account được hưởng lợi ích 3,5%.

- Tạo ra hòa bình trong mối quan hệ bởi mỗi người đều có số tiền của riêng mình.

Bí quyết thực sự để quản lý tài chính không phải là những gì bạn làm mà đó là cách bạn làm điều đó.

Tên và cách dùng từng lọ như sau

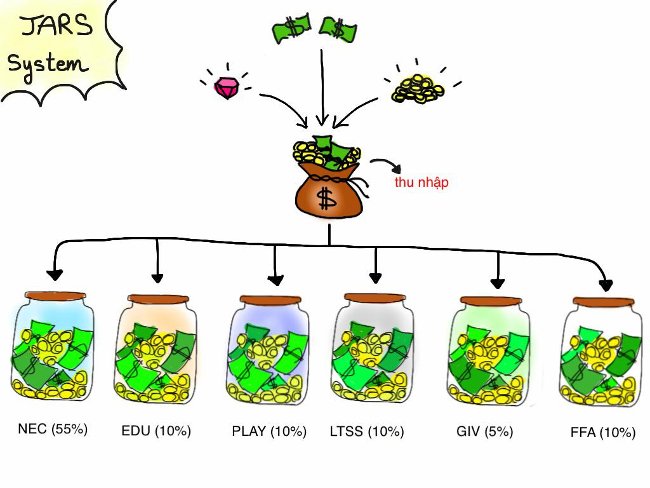

Ta coi 6 cái lọ tượng trưng cho 6 quỹ tài chính có tên và chức năng nhất định. Mỗi khi có tiền (lương, thưởng, lợi nhuận bán hàng hoặc bất kể nguồn thu nhập nào) hãy chia khoản tiền này vào ngay 6 cái lọ. Việc này cần làm ngay để tạo thành thói quen.

Nhu cầu thiết yếu (Necessity account – NEC – 55%)

Quỹ nhu cầu thiết yếu NEC giúp đảm bảo nhu cầu thiết yếu hằng ngày của cuộc sống. Bạn dùng quỹ NEC để chi trả các khoản ăn uống, sinh hoạt, vui chơi giải trí, hoá đơn mua sắm và các chi phí khác. Đơn giản, nó bao gồm bất cứ điều gì bạn cần để sống, những thứ cần thiết trong cuộc sống.

Lưu ý: Nếu hiện tại quỹ NEC của bạn ở mức trên 80% thu nhập, bạn cần tăng cường thêm nguồn thu nhập hay cắt giảm chi phí để đạt được tự do tài chính.

Quỹ tự do tài chính (Financial freedom account – FFA – 10%)

Quỹ tự do tài chính là khi sống một cuộc sống như bạn mong muốn mà không nhất thiết phải làm việc hay phụ thuộc tài chính vào người khác. Vì vậy, bạn cần lập quỹ FFA để có tiền làm việc thay cho bạn. Bằng cách này, bạn đã tạo ra “con ngỗng” đẻ trứng vàng để sử dụng khi không còn làm việc. Hãy nhớ rằng: bạn chỉ được dùng quỹ này để đầu tư và tạo ra thu nhập thụ động. Càng nhiều tiền làm việc cho bạn, bạn sẽ càng ít phải làm việc hơn.

Lưu ý: Không bao giờ được ăn thịt con ngỗng!

Giáo dục đào tạo (Education account – EDUC -10%)

Bạn cần quỹ giáo dục đào tạo EDUC để rèn luyện phát triển bản thân mỗi ngày. Nguồn đầu tư tốt nhất là đầu tư vào việc học, “tầm vóc” kiến thức càng lớn, càng hấp dẫn được những thứ lớn, cho dù đó là tiền tài, danh vọng hay hạnh phúc. Hãy dùng quỹ EDUC để phát triển bản thân bằng việc mua sách – đọc sách mỗi ngày, tham gia các khóa học, đào tạo, diễn thuyết hay gặp gỡ, giao lưu để học hỏi từ những những người thành công.

Tiết kiệm dài hạn (Long-term saving for spending account – LTSS – 10%)

Bạn cần quỹ tiết kiệm dài hạn LTS bởi quan trọng không phải là bạn kiếm được bao nhiêu mà bạn giữ được bao nhiêu. Hãy sử dụng quỹ cho những mục tiêu lâu dài và thực hiện những ước mơ của bạn. Nhớ rằng không được sử dụng quỹ này khi chưa tự do về tài chính.

Hưởng thụ (Play account – PLAY – 10%)

Quỹ hưởng thụ PLAY để nuôi dưỡng bản thân, giúp bạn thể hiện sự yêu quý bản thân, tận hưởng cảm giác của người thành công, làm những việc như người thành công và nâng cao khả năng đón nhận. Hãy sử dụng quỹ PLAY để làm tất cả những việc trái tim bạn từng khao khát: đến những nơi chưa từng đến, đưa vợ/chồng hay gia đình đến một nhà hàng sang trọng… Vào ngày cuối cùng của tháng, bạn phải tiêu hết số tiền trong quỹ này nhé.

Cho đi (Give Account – GIVE – 5%)

Quỹ cho đi GIVE giúp thể hiện lòng biết ơn cuộc sống. Bởi cuộc sống còn là sự sẻ chia, cho đi tức là đã nhận lại. Hãy dùng quỹ GIVE để làm từ thiện, giúp đỡ người thân, gia đình và bạn bè. Bên cạnh đó, bạn có thể sử dụng tiền trong hũ này để tặng quà cho gia đình và bạn bè vào ngày sinh nhật, các dịp đặc biệt cũng như các ngày lễ chẳng hạn.

Phương pháp tiết kiệm tiền JARS hoạt động như thế nào?

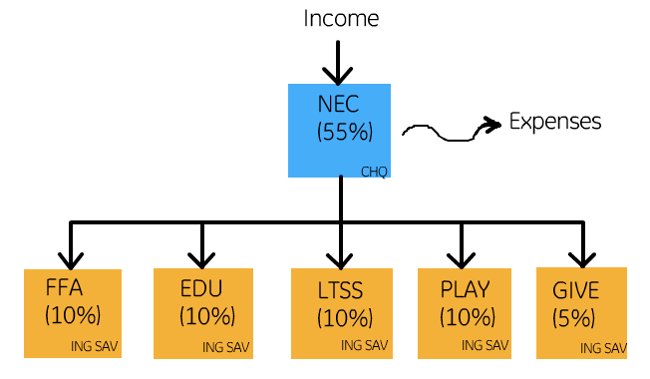

Dưới đây là phác họa về cách chúng tôi sử dụng 6 chiếc lọ. Thực tế, chúng tôi không sử dụng lọ mà thay vào đó là 6 tài khoản ngân hàng. Tất cả tài khoản của chúng tôi là tài khoản tiết kiệm điện tử với tài khoản nhu cầu thiết yếu (NEC) là trường hợp ngoại lệ duy nhất, đó là checking account. Trisha và tôi gửi tất cả khoản thu nhập cá nhân vào tài khoản nhu cầu thiết yếu. Bởi tiền trong tài khoản thu cầu thiết yếu để chi trả tất cả các chi phí sinh hoạt hàng ngày. Và số tiền cón lại được phân chia đều cho 5 tài khoản còn lại.

May mắn rằng, tôi sớm nhận ra tỷ lệ giữa các lọ không quan trọng. Để đảm bảo tài chính thành công, chỉ cần bắt đầu sử dụng và xây dựng thói quen. Đó mới là điều quan trọng.

Thậm chí, bạn có thể bắt đầu chi $10 vào mỗi lọ hàng tháng. Có một câu chuyện đầy cảm hứng trong cuốn “Secrets of the Millionaire Mind” mà tôi từng đọc đó là: “Một người phụ nữ bắt đầu chia $1 vào trong mỗi lọ vào mỗi tháng. Trong tháng đầu tiên, cô đã để 10 cent vào PLAY, 10 cent vào FFA, 10 cent vào LTSS và cứ như vậy. Sau đó, cô đã sử dụng 10 cent để mua kẹo cao su thổi bong bóng. May mắn, cô nhận được một cuốn truyện tranh mini cùng một gói kẹo cao su mà cô đã mua. Cô đọc truyện tranh, nhai kẹo cao su và cười. Hai năm sau, cô đã gửi được 10.000 đô la vào tài khoản FFA. Và bây giờ là ai đang cười?”

Lưu ý

Việc cho tiền vào các lọ này cần được thực hiện HÀNG NGÀY. Nếu làm hàng ngày mà số tiền chỉ tăng vào cuối tháng thì tức là bạn chỉ đang làm công, ăn lương. Hãy tìm kiếm thêm các nguồn thu nhập thụ động khác để bổ sung nguồn thu mỗi ngày.

Quỹ hưởng thụ PLAY cần được tiêu dùng liên tục và phải hết vào cuối tháng. Nếu thừa tiền, nghĩa là bạn cần cân bằng lại cuộc sống bằng cách nghĩ tới việc chăm sóc cho bản thân. Ngược lại, nếu thiếu, bạn cần tập trung cho việc kiếm tiền của mình.

Về quỹ tự do tài chính FFA, bạn không bao giờ được tiêu tiền trong quỹ này mà chỉ dùng nó để đầu tư tạo ra thu nhập thụ động.

Tỷ lệ giữa các hũ không quan trọng. Để đảm bảo thành công trong việc quản lý tài chính, bạn chỉ cần bắt đầu sử dụng hệ thống và xây dựng các thói quen. Thói quen mới thực sự là chìa khóa thành công.

Tham khảo thêm một số khóa học về tài chính

Chúc các bạn thành công!