Cổ phiếu là gì? Định nghĩa, khái niệm, giải thích ý nghĩa, ví dụ mẫu – 24HMoney

Giải thích thuật ngữ

Nội Dung Chính

Cổ phiếu

Cổ phiếu là chứng chỉ do công ty cổ phần phát hành hoặc bút toán ghi sổ xác nhận quyền sở hữu một hoặc một số cổ phần của công ty đó. Người nắm giữ cổ phiếu trở thành cổ đông và đồng thời là chủ sở hữu của công ty.

Nhà đầu tư khi xem xét Cổ phiếu của Công ty cổ phần, cần phân biệt cổ phiếu được phép phát hành, cổ phiếu đã phát hành, cổ phiếu quỹ, cổ phiếu đang lưu hành. Quan trọng nhất của vấn đề này là số cổ phiếu đang lưu hành.

Cổ phiếu là gì?

- Tên, mã số doanh nghiệp, địa chỉ trụ sở chính của công ty

- Số lượng cổ phần và loại cổ phần

- Mệnh giá mỗi cổ phần và tổng mệnh giá số cổ phần ghi trên cổ phiếu

- Họ tên, địa chỉ, quốc tịch, số giấy tờ pháp lý của cá nhân đối với cổ đông là cá nhân. Trường hợp cổ đông là tổ chức thì thông tin tương ứng sẽ là tên, mã số doanh nghiệp hoặc số giấy tờ pháp lý, địa chỉ trụ sở chính.

- Chữ ký của người đại diện theo pháp luật của công ty

- Số đăng ký tại sổ đăng ký cổ đông của công ty và ngày phát hành cổ phiếu

- Nội dung khác theo quy định tại điều 116, 117 và 118 của Luật này đối với cổ phiếu của cổ phần ưu đãi.

Cổ phiếu có bao nhiêu loại?

- Dùng để xác định quyền sở hữu của cổ đông. Người sở hữu cổ phiếu có quyền quản lý/kiểm soát/tham gia vào các cuộc họp Hội đồng Quản trị hoặc bỏ phiếu quyết định những vấn đề lớn của công ty.

- Cổ phiếu thường không có thời hạn hoàn trả vì không phải là khoản nợ đối với công ty. Cổ đông được hưởng cổ tức tuỳ theo tình hình hoạt động kinh doanh của doanh nghiệp, đồng thời cũng là người chịu rủi ro (công ty gặp phải) tương ứng với phần vốn đã bỏ ra và được chia phần giá trị tài sản còn lại khi thanh lý công ty (sau thời điểm đã thanh toán các khoản nợ và cho cổ đông ưu đãi)

- Cổ đông phổ thông không được quyền rút vốn ra khỏi công ty mà phải chuyển nhượng quyền sở hữu dưới hình thức bán lại, quà tặng hay tài sản thừa kế.

- Cổ phiếu ưu đãi cổ tức: Được hưởng mức cổ tức cao hơn cổ đông phổ thông nhưng không có quyền biểu quyết, dự đại hội cổ đông hay đề cử người cho Hội đồng Quản trị và Ban Kiểm soát.

- Cổ phiếu ưu đãi hoàn lại: Được công ty hoàn lại vốn góp bất kỳ khi nào theo yêu cầu của người sở hữu hoặc theo điều kiện được thoả thuận từ trước. Tương tự như nhóm cổ đông trên, người sở hữu cổ phiếu ưu đãi hoàn lại cũng không có quyền biểu quyết, tham gia đại hội cổ đông hay đề cử người vào Hội đồng Quản trị lẫn Ban Kiểm soát.

- Cổ phiếu ưu đãi biểu quyết: Là nhóm cổ phiếu có số phiếu biểu quyết nhiều hơn so với cổ phiếu phổ thông. Theo đó cổ đông có quyền biểu quyết, tham dự đại hội cổ đông, đề cử người vào Hội đồng Quản trị và Ban kiểm soát nhưng không được chuyển nhượng cổ phiếu cho người khác.

Mục đích của giao dịch cổ phiếu là gì?

- Muốn sở hữu lợi nhuận lâu dài: Mục đích thường gặp nhất trên thị trường tài chính – chứng khoán vì cổ phiếu là công cụ sinh lời hấp dẫn khi so với những kênh khác. Khi bất động sản đang phần nào ‘chững lại’ vì dịch bệnh cùng các vấn đề pháp lý, giá vàng – USD thất thường, lãi suất tiết kiệm giảm sâu từ đầu 2020 nhưng chưa có dấu hiệu tăng trở lại thì chứng khoán là lựa chọn đáng để cân nhắc. Tốc độ tăng trưởng trung bình của doanh nghiệp trên thị trường chứng khoán là 20%/năm, khá hấp dẫn so với lãi tiết kiệm thời kỳ cao nhất (6-7%) hay tốc độ tăng giá của bất động sản.

- Muốn tìm kiếm tài sản có tính thanh khoản cao: Khi bạn sở hữu bất động sản không dễ để “mua đi bán lại” nhất là với những sản phẩm chưa có pháp lý, giá tiền quá cao hoặc chẳng thuộc khu vực giàu tiềm năng kinh doanh, cho thuê hay tăng giá. Ngược lại, chứng khoán lại có tính thanh khoản cao nhất chỉ sau tiền mặt, mọi giao dịch được thực hiện ngay trong thời gian ngắn (khớp lệnh) bởi những người cùng tham gia thị trường.

- Muốn nắm quyền biểu quyết và quản lý: Mục đích của những “phi vụ” giao dịch cổ phiếu với số lượng rất lớn và dành cho người muốn nắm quyền điều hành một công ty. Khi sở hữu càng nhiều cổ phần, quyền biểu quyết sẽ càng tăng, khi đạt đến 1 tỷ lệ cổ phần nhất định, cổ đông có thể gián tiếp kiểm soát hướng phát triển của công ty bằng cách bổ nhiệm hội đồng quản lý.

Vì sao nên đầu tư cổ phiếu?

- Số vốn linh hoạt, chưa cần một khoản tiền quá lớn để đầu tư. Chẳng hạn giá thị trường của cổ phiếu VHM là 81.000 đồng/cp nên chỉ cần khoảng vài triệu đồng, quý vị đã có thể trở thành cổ đông của doanh nghiệp đang đà tăng trưởng thuộc top đầu lĩnh vực bất động sản tại Việt Nam.

- Được kiểm chứng minh bạch: Để được phép niêm yết trên sàn, doanh nghiệp đã phải đáp ứng được điều kiện niêm yết của sở Giao dịch chứng Khoán. Đơn cử là với sàn HoSE, công ty cần có vốn điều lệ thực góp từ 120 tỷ đồng, 2 năm liền kinh doanh có lãi (không có lỗ luỹ kế tính đến thời điểm đăng ký), tỷ suất sinh lời phải từ 5% trở lên. Như vậy, nhà đầu tư luôn được tiếp cận những doanh nghiệp kinh doanh tốt, tránh các tổ chức thua lỗ liên tục.

- Tỷ suất sinh lời cao, thanh khoản tốt: Như đã nói ở trên, cổ phiếu có tính thanh khoản chỉ đứng sau tiền mặt do mọi giao dịch được thực hiện trong thời gian ngắn giữa các cổ đông tham gia thị trường. Ngoài ra tốc độ tăng trưởng trung bình của doanh nghiệp là 20%/năm, vượt trội so với nhiều kênh đầu tư khác.

Có thể thu lợi nhuận từ cổ phiếu từ đâu?

- Cổ tức tiền: Là phần lợi nhuận sau thuế cổ đông được hưởng sau khi trích lập các quỹ theo quy định. Số cổ phiếu nắm giữ càng nhiều, nhà đầu tư thu được lợi nhuận càng cao.

- Chênh lệch giá: Về lý thuyết là khi mua giá thấp, bán giá cao. Ngoài ra nhiều người có thể thu được khoản tiền hấp dẫn thông qua hình thức chứng quyền (Stock Warrant). Đây là loại chứng khoán cho người mua quyền sở hữu cổ phiếu doanh nghiệp trong tương lai với mức giá đã cố định trước.

Ví dụ: Công ty KIS Việt Nam phát hành chứng quyền mua CHDB2101 có kỳ hạn 9 tháng từ 18/01 – 20/09/2021. Giá phát hành là 1.000 đồng, giá thực hiện là 29.888 đồng, tỷ lệ chuyển đổi là 5:1, tức 5 chứng quyền cho 1 cổ phiếu. Giá tham chiếu HDB tại ngày giao dịch đầu tiên chứng quyền là 27.900 đồng, nhà đầu tư có 30 triệu mua được 1.075 cổ phiếu HDB hoặc 30.000 chứng quyền. Qua ngày 2/7, con số lần lượt thay đổi là 36.450 đồng và 3.240 đồng, như vậy nhà đầu tư lời 1.075 x (36.450-29.888) = 7.054.150 VNĐ, tương ứng tỷ suất sinh lời 23%. Nếu mua chứng quyền sẽ lời 30.000 x (3.240-1.000) = 67.200.000 VNĐ, tương ứng tỷ suất sinh lời 124%.

Làm sao để sở hữu cổ phiếu?

- Sở hữu cổ phiếu ESOP: Là nhóm cổ phiếu được phát hành theo chương trình lựa chọn cho người lao động, thường được dùng để thưởng, khuyến khích và giữ chân những nhân viên tài giỏi tiếp tục ở lại cống hiến cho công ty. Tuỳ theo điều kiện của từng doanh nghiệp cụ thể mà cổ phiếu này sẽ chia thành dạng hạn chế hay tự do chuyển nhượng. Bởi vì đặc thù “cây nhà lá vườn” nên cổ phiếu ESOP không phải là hướng đi phổ biến, rộng mở cho mọi nhà đầu tư mà chỉ thu hẹp ở phạm vi nhỏ.

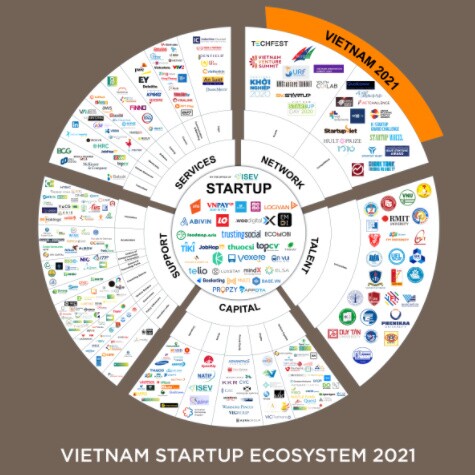

- Trở thành nhà đầu tư: Tương tự như những “phi vụ” trên chương trình như Shark Tank, nhà đầu tư sẽ bỏ tiền ra để sở hữu cổ phiếu tại những công ty khởi nghiệp giàu tiềm năng. Nhưng thông thường “nhà đầu tư” ở đây sẽ đến từ các quỹ đầu tư như VSV Capital – Vietnam Silicon Valley, Mekong Capital, 500 Startups Vietnam, Vietnam Investment Group, IDG Ventures Vietnam, Nextrans… hoặc nếu là cá nhân cũng đại diện cho 1 tổ chức nào đó, rất hiếm trường hợp là một nhà đầu tư cá nhân độc lập. Sau khi “rót vốn”, họ có quyền tham gia quản lý, điều hành, chuyển giao công nghệ… để công ty tăng trưởng. Và khi startup trở thành kỳ lân, được niêm yết trên sàn chứng khoán (IPO) thì họ sẽ bán cổ phần để thu về lợi nhuận.

Ví dụ: Tháng 12/2008 Quỹ Vietnam Azalea (VAF) thuộc Mekong Capital đầu tư 4,4 triệu USD vào Công ty Lộc Trời. Sau 8 năm đến tuần cuối tháng 7/2017, quỹ quyết định thoái vốn, mang đến kết quả lợi nhuận gộp là 3,50x và tỷ suất hoàn vốn IRR đạt 18,6% trên những cổ phiếu được bán ra. Với giá 68.000 đồng/cp, VAF đã thu về tổng giá trị là 9,2 triệu USD, tăng hơn gấp đôi so với vốn đầu tư ban đầu.

Tuy nhiên, tỷ lệ đầu tư thành công vào startup thường rất thấp. Vì vậy đây thường là sân chơi của nhà đầu tư mạo hiểm hoặc quỹ đầu tư vốn lớn, sành sỏi thị trường. - Mua từ cổ đông khác: Không rủi ro hay kén chọn như hai cách trên, cách này rất đơn giản, dễ thực hiện nên được hầu hết nhà đầu tư lựa chọn. Khi tham gia vào thị trường chứng khoán, quý vị sẽ tiếp xúc với cổ phiếu được giao dịch công khai của các doanh nghiệp IPO. Đây cũng là nơi chủ sở hữu cổ phiếu được gặp gỡ khách mua tiềm năng. Cần lưu ý là doanh nghiệp thường không mua/bán cổ phiếu của họ thường xuyên mà sẽ tham gia mua lại cổ phiếu hoặc phát hành cổ phiếu mới. Vì vậy, tại sàn giao dịch, quý vị không mua cổ phiếu từ công ty mà là từ cổ đông hiện có (điều này cũng tương tự khi bán cổ phiếu).

Những bước cơ bản để đầu tư cổ phiếu

- Bước 1: Mở tài khoản giao dịch

Có thể mở trực tiếp tại công ty chứng khoán hoặc chọn hình thức mở tài khoản trực tuyến (online). - Bước 2: Nạp tiền vào tài khoản:

Số tiền đầu tư sẽ bằng số lượng cổ phiếu nhân với thị giá cổ phiếu mà khách hàng giao dịch tại thời điểm cụ thể. Mỗi sàn có nguyên tắc riêng về số cổ phiếu tối thiểu cho mỗi giao dịch. Ví dụ như sàn HSX quy định giao dịch 100 cổ phiếu/lô, trong khi sàn HNX/Upcom quy định thêm giao dịch lô lẻ từ 1 – 99 cổ phiếu có thể áp dụng hình thức khớp lệnh liên tục/thoả thuận bên cạnh quy tắc giao dịch 100 cổ phiếu/lô. - Bước 3: Tìm hiểu thời gian giao dịch

Thời gian giao dịch cơ sở của 3 sàn HoSE, HNX, UPCOM là từ thứ hai đến thứ sáu trong khung giờ 9 – 15h, đóng cửa vào thứ bảy chủ nhật và ngày lễ, Tết. Bên cạnh đó, mỗi sàn sẽ có thêm những quy định cụ thể nên quý vị nên tìm hiểu kỹ vì mỗi phương thức giao dịch (khớp lệnh) tương ứng với khung giờ khác nhau. Đặc biệt Việt Nam hiện đang áp dụng thời gian giao dịch chứng khoán phái sinh, thường mở cửa trước 15 phút so với chứng khoán cơ sở và đóng cửa vào cùng thời điểm. - Bước 4: Tìm hiểu cách đọc bảng giá

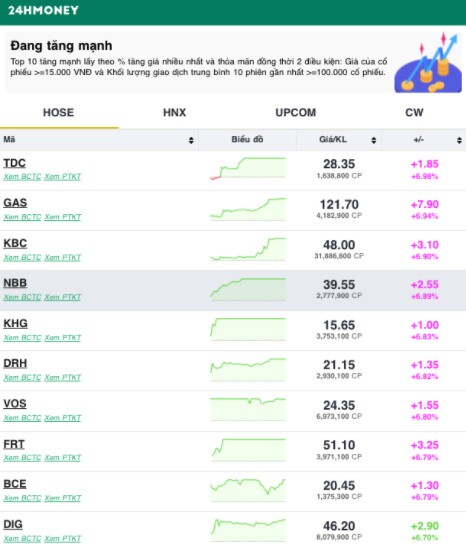

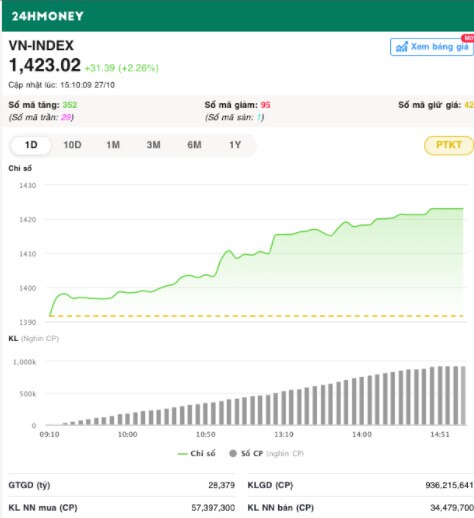

Kiến thức bắt buộc nhằm tránh trường hợp mua – bán nhầm giá. Bảng giá chứng khoán thường bao gồm nhiều thông số như mã chứng khoán, giá tham chiếu, giá trần, giá sàn, tổng khối lượng, bên mua, bên bán, khớp lệnh, giá, dư mua/dư bán, đầu tư nước ngoài, chỉ số thị trường. Theo đó cách đọc cơ bản sẽ là dựa vào chỉ số thị trường (Index) vốn được tính toán dựa trên biến động tăng/giảm giá, vốn hoá của cổ phiếu được cho vào rổ tính toán. Hiện nay chỉ số sử dụng phổ biến nhất sẽ là VN-Index.

- Bước 5: Xây dựng “bộ lọc” cổ phiếu

Bộ lọc cổ phiếu sẽ giúp nhà đầu tư có được hướng đầu tư đúng đắn vì quý vị không thể cứ thường đến bạn bè, đồng nghiệp, hội nhóm để biết nên mua mã nào. Ở thời điểm khởi đầu, quý vị có thể tìm hiểu, phân tích, lựa chọn 1 hoặc kết hợp những “bộ lọc” từ các chuyên gia đầu tư như Warren Buffett, Benjamin Graham, Philip Fisher, Peter Lynch, Piotroski… Sau đó theo thời gian sẽ tích luỹ được “bộ lọc” phù hợp cho riêng mình. - Bước 6: Phân tích và định giá

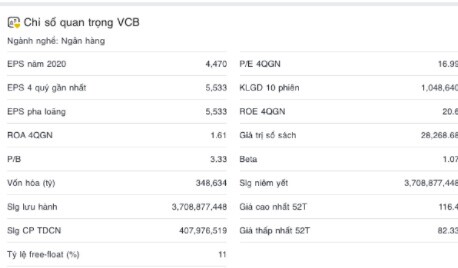

Bước bắt buộc để xác định khả năng sinh lời của cổ phiếu, tuy nhiên không nên quá chủ quan hay phụ thuộc vì chưa có phương pháp nào là chính xác tuyệt đối khi áp dụng cho mọi cổ phiếu. Quý vị có thể “cân đo” tiềm năng của cổ phiếu phương pháp P/E, P/B, P/S, kết hợp cùng việc thấu hiểu những yếu tố có thể tác động đến cổ phiếu như tình hình kinh tế – chính trị, quy luật thị trường, báo cáo tài chính của từng công ty cụ thể hay thậm chí là tâm lý của phần lớn nhà đầu tư. - Bước 7: Lựa chọn chiến lược

Mỗi người sẽ có hướng đi đầu tư riêng, nhưng khởi đầu luôn là tìm hiểu, học hỏi bí quyết từ người đi trước. Chẳng hạn như các phương châm, nhận xét của Warren Buffett vẫn còn khá đúng so với thị trường hiện tại. Một trong số đó là lời khuyên nên xác định chất lượng doanh nghiệp phát hành cổ phiếu, phân biệt giá – giá trị, phân biệt giá trị nội tại – giá trị sổ giá – giá trị thị trường, tìm hiểu khả năng sinh lời, các khoản nợ, biên lợi nhuận, vấn đề quản trị… để đánh giá liệu doanh nghiệp đó có đủ minh bạch, vững vàng, đảm bảo cổ tức cho nhà đầu tư hay không.